Как заполнить декларацию УСН «Доходы» для ИП и ООО в 2022 году

Начиная заниматься предпринимательской деятельностью, вы регистрируетесь как ИП или ООО и невольно задумываетесь о том, что вам придется не только заплатить налог, но и заполнять всякие бумаги, а главное — декларацию! А как это сделать, если вы даже представления не имеете как выглядит ее бланк? На самом деле, здесь никаких особых сложностей нет.

Давайте разберемся во всем по порядку: что за бланк нужен, как его заполнять и что за цифры в него писать при использовании УСН-Доходы. Сначала рассмотрим вариант с доходами, а в конце есть пояснения для тех, кто сдает нулевую декларацию. Итак, как заполнить декларацию по упрощенке (доходы): пошаговая инструкция.

Содержание

- Шаг 1: проверяем бланк на актуальность

- Шаг 2: разбираемся с листами

- Шаг 3: что писать на титульной странице

- Шаг 4: заполняем раздел 2.1.1 и 2.1.2

- Шаг 5: заполняем раздел 2.1.2

- Шаг 6: возвращаемся в раздел 1.1

- Шаг 7: что делать с разделом 3

- Шаг 8: сдаем декларацию

- Что делать, когда декларация должна быть нулевой

- Заключение

Шаг 1: проверяем бланк на актуальность

Это нужно делать всегда. Какие-то изменения появляются в законодательстве постоянно, вы могли просто пропустить информацию, что сменилась форма декларации, забыть об этом и тому подобное. Всегда проверяем актуальность бланка!

Действующая форма декларации утверждена Приказом ФНС № ММВ-7-3/99@ от 26.02.16г.

Саму форму бланка вы можете скачать в любой информационно-правовой системе, например «Консультант-Плюс» или на нашем сайте по ссылке: скачать декларацию УСН. Каждая декларация сопровождается подробным Порядком заполнения, его нужно обязательно прочитать! Найти его в правовой базе также не составляет труда.

Шаг 2: разбираемся с листами

Скачать вариант заполненной декларации вы можете по ЭТОЙ ссылке. Там все заполнено абстрактными цифрами для примера!

Вот вы заполучили бланк декларации по УСН, что с ним делать дальше? По идее, перед вами лежит восемь листов: титульник, разделы – 1.1, 1.2, 2.1.1, 2.1.2, плюс раздел 3. Все вам заполнять не надо. При упрощенке с объектом доходы сдать в налоговую нужно титульный лист, разделы 1.1, 2.1.1 и 2.1.2. Раздел 3 заполняется по необходимости, только если вы получали целевое финансирование (имущество, работы или услуги).

В итоге все ненужные листы откладываем в сторону и больше про них не вспоминаем. В самом общем случае у вас останется шесть листов, вот их и будем заполнять (титульник и три раздела).

Шаг 3: что писать на титульной странице

Рассмотрим каждое поле по порядку.

В статье я буду говорить по то, что нужно в пустых клетках ставить прочерки (по идее это так и есть), НО это не везде требуется. Почему-то в каждой налоговой говорят по разному, кто-то просит, а кто-то говорит, что просто нужно оставить поля пустыми.

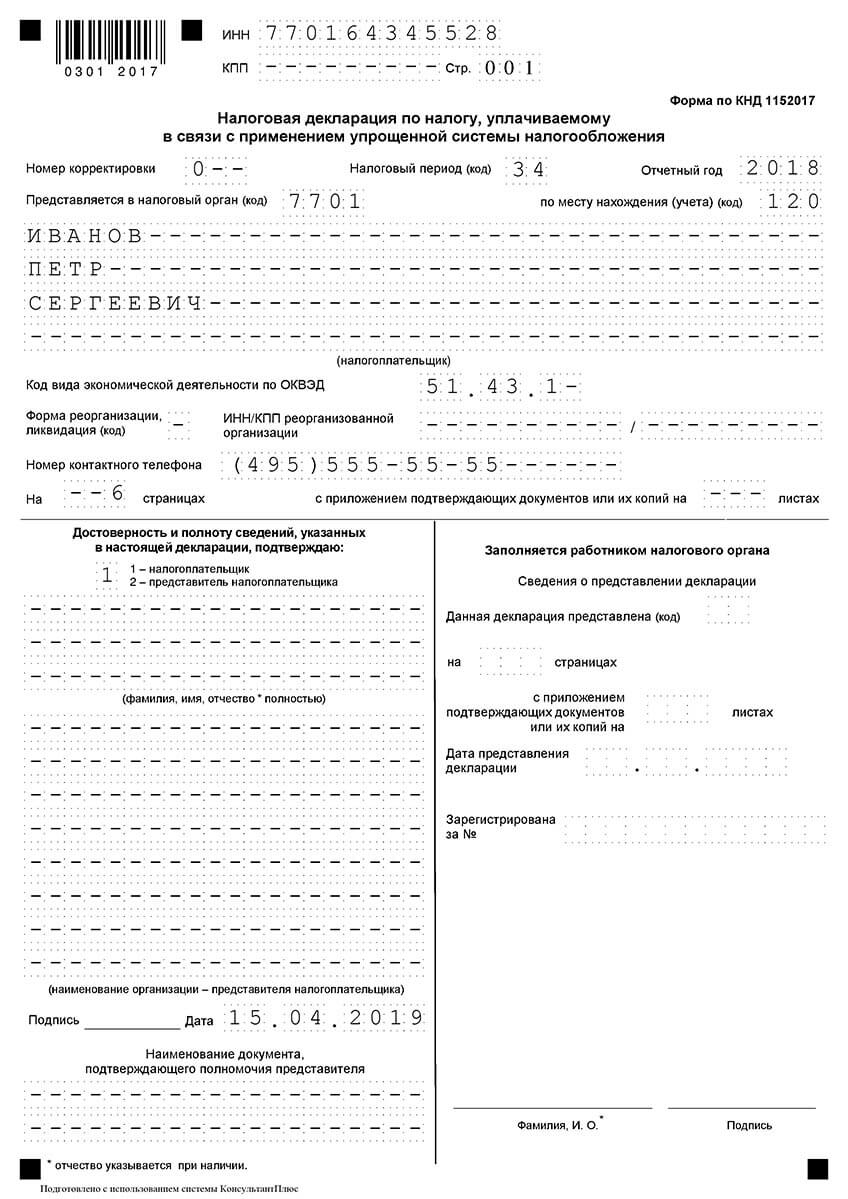

Сначала вносим сведения об ИНН и КПП (в самом верху страницы). Взять их можно из свидетельства о постановке на учет в налоговых органах. В оставшихся пустых клетках ставим прочерки. ИНН и КПП присутствуют на всех листах формы, поэтому сразу заполняем их в соответствующие поля на прочих страницах. Номер страницы пишется в формате «001», «002», «003».

Смотрим дальше, номер корректировки проставляется таким образом:

«0 — -» когда декларация первичная;

«1 — -», «2 — -» и так далее – когда декларация уточненная (цифры 1, 2, 3 … означают номер корректировки).

Поле с кодом налогового периода заполняется согласно положениям, прописанным в Порядке заполнения. В декларации за год ставим «34». Далее указываем отчетный год, (за который мы и составляем декларацию). В следующих клетках ставим код вашей инспекции, например «5126». Для поля «по месту нахождения (учета)» надо заглянуть в Порядок заполнения декларации, а конкретно в третье приложение к нему. При подаче декларации по месту нахождения ООО ставим «210», по месту жительства ИП – «120».

Дальше в большом поле «Налогоплательщик» для организации пишем ее наименование как в учредительных документах (обычно выглядит это как «общество с ограниченной ответственностью «Солнышко»), для ИП – полностью пишем ФИО как в паспорте.

Внимание! Слова разделяем пробелами (пустыми клетками), оставшиеся клетки на не полностью использованной строке и пустые строки ниже заполняются прочерками. Не забывайте о том, что вообще во все остающиеся пустыми клетки надо ставить прочерки.

Указываете код своей деятельности по ОКВЭД.

Информацию о форме реорганизации и ИНН/КПП заполняем при необходимости, в ином случае – просто ставим прочерки.

Затем прописываем контактный телефон, число страниц, на которых заполнена декларация, и число листов в приложении (если таковых нет – прочерки).

Теперь приступаем к части о подтверждении сведений. Что тут писать «1» или «2»? И как заполнять следующие графы? Все зависит от ситуации.

Когда информацию подтверждает сам налогоплательщик, то ставится «1». Если вы – ООО, то затем по строкам указывается ФИО руководителя, затем должна стоять его подпись, проставляется дата. Если вы – ИП, то ФИО писать уже не нужно (все это есть выше, поэтому тут будут прочерки), ставим только подпись и дату.

Когда сведения подтверждаете не вы сами, а декларацию сдаете через представителя, то ставится «2». Если ваш представитель — физлицо, то прописывается его ФИО, ставится его подпись и дата. Если представителем является юрлицо, то прописывается ФИО физлица, уполномоченного доверенностью. Этот человек и ставит свою подпись (не забываем про дату). Затем должно быть прописано наименование юрлица, а подпись заверена печатью этой организации.

В следующем поле должен быть указан документ, служащий подтверждением полномочий представителя (это может быть обычная доверенность, приказ и т.п.). Эти документы составят приложение к декларации.

Раздел, предназначенный для работника налоговой, не трогаем, все клеточки там остаются пустыми.

Вот пример заполненного титульного листа, но лучше по ссылке выше скачайте полный бланк:

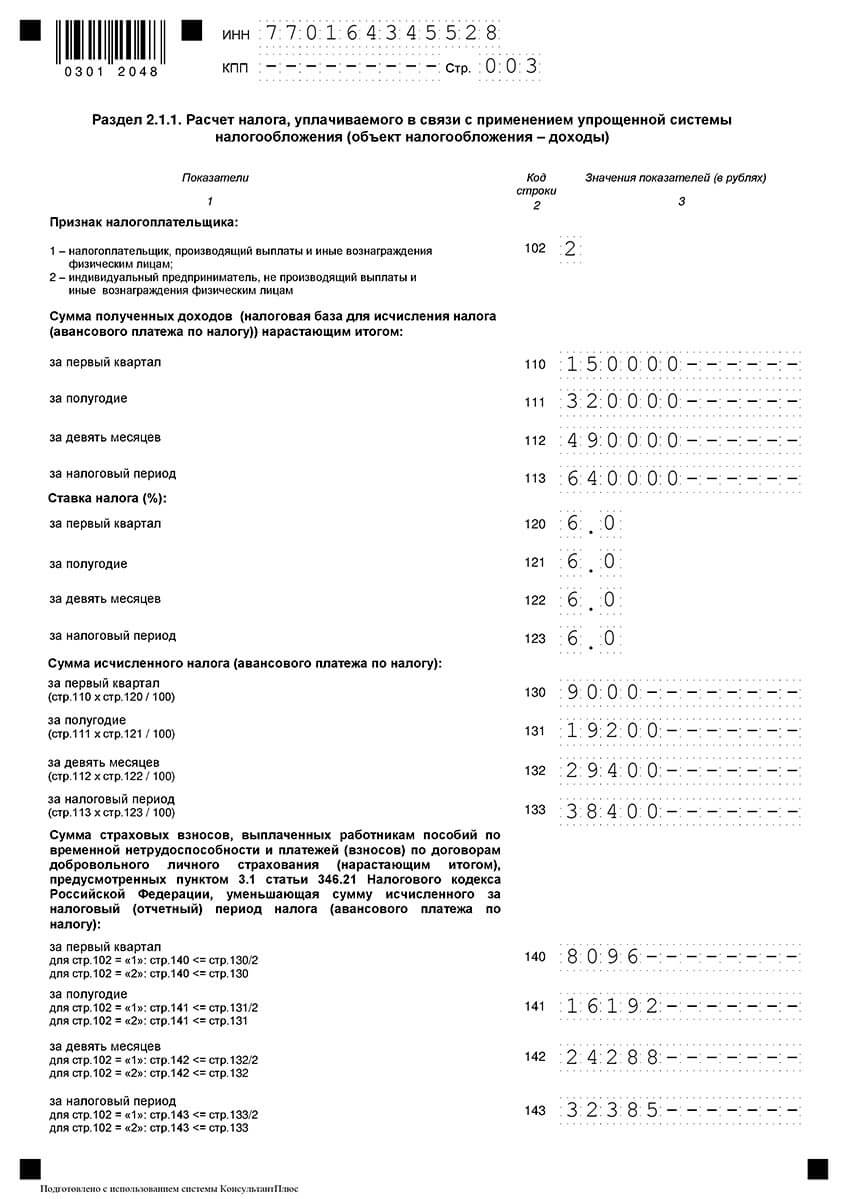

Шаг 4: заполняем раздел 2.1.1 и 2.1.2

Почему мы перескакиваем раздел 1.1? В него нужно проставить уже значения налога к уплате, а для этого сначала надо заполнить сведения в раздел 2.1.1 и 2.1.2.

В предыдущем бланке декларации для УСН-Доходы был один раздел 2.1, теперь его разделили на две части. С чем связаны эти изменения? Дело в том, что в 2015 году ввели торговый сбор – кто-то его уже платит, кто-то еще нет. Введен он, естественно, не для всех видов деятельности, а только для тех, которые относятся к торговле. Согласно законодательству, суммы уплаченного торгового сбора можно принять к вычету из налога. Логично, что все эти расчеты необходимо теперь показывать в декларации. Как это делать? Начнем по порядку.

Сначала заполняем раздел 2.1.1 – его заполняют все плательщики УСН-Доходы. Платите вы торговый сбор или нет – неважно. В принципе, порядок его заполнения соответствует тому, как заполняли раздел 2.1 в старой форме.

Итак, идем по строкам:

102 – ставим «1», если есть работники, «2» — если вы ИП и работаете один;

110-113 – ставим суммы полученных доходов. Обратите внимание: они указываются в рублях и нарастающим итогом!

120-123 – ставим используемую ставку налога. Согласно последним изменениям, регионы могут снижать ставку для УСН-Доходы, а отдельные налогоплательщики могут вообще использовать нулевую ставку. В связи с этим вместо одного поля со ставкой 6% в старой форме появилось 4 поля, где вам самим необходимо проставить ставку по налогу.

130-133 – ставим суммы налога (также нарастающим итогом!). Просто перемножаем доходы из предыдущих строк 110-113 на ставки из строк 120-123;

140-143 – ставим сумму взносов по периодам, на которые мы уменьшаем налог (тоже нарастающим итогом).

Важно! По всем перечисленным строкам есть рядом формула-подсказка для расчета.

Пример: вы ИП – работников нет, доходы по кварталам получились 150, 170, 170, 150 тыс. рублей.

Причем доходы были получены (в равной пропорции) от двух видов деятельности, одна из которых облагалась торговым сбором. Взносы «за себя» вы платили в 2018 году поквартально – 3 квартала равными долями по 8 096 рублей и в 4 квартале – 8 097 рублей (всего 32 385 рублей). Их мы будем полностью вычитать из начисленного налога, распределяя равными частями между двумя видами деятельности (п.3.1 ст. 346.21 НК). В том случае, если ИП является работодателем, то уменьшить начисленный налог можно будет не более, чем на 50%. Допвзнос с превышения над 300 тыс. рублей перечислили уже в 2019 году.

В случае, если в 2018 году торговый сбор полностью был уплачен, то начисленный налог будет уменьшаться еще и на его сумму. Главное нужно соблюсти условие:

- Сумма строк 140 и 160 меньше или равна строке 130;

- Сумма строк 141 и 161 меньше или равна строке 131;

- Сумма строк 142 и 162 меньше или равна строке 132;

- Сумма строк 143 и 163 меньше или равна строке 133.

Таким образом, если уплаченный торговый сбор не возможно полностью зачесть, то на уменьшение ставим лишь его часть.

| Код строки | Значение | |

| Доходы нарастающим итогом составили: | ||

| 110 | 150 000 | |

| 111 | 320 000 | |

| 112 | 490 000 | |

| 113 | 640 000 | |

| Ставка налога, % | ||

| 120 | 6,0 | |

| 121 | 6,0 | |

| 122 | 6,0 | |

| 123 | 6,0 | |

| Сумма налога (авансового платежа) равна: | ||

| 130 | 9 000 | |

| 131 | 19 200 | |

| 132 | 29 400 | |

| 133 | 38 400 | |

| Сумма страховых взносов к вычету: | ||

| 140 | 8 096 | |

| 141 | 16 192 | |

| 142 | 24 288 | |

| 143 | 32 385 | |

Строки 140-143 не могут превышать соответствующие им строки 130-133. Если сумма взносов к вычету больше налога, то указываем мы сумму, равную налогу.

Пример заполнения:

На этом раздел 2.1.1 заполнен. Что делать дальше? Если вы не являетесь плательщиком торгового сбора, то заполнять раздел 2.1.2 вам не надо, вы можете спокойно переходить в раздел 1.1. Если вы являетесь плательщиком торгового сбора, то придется заполнить еще и раздел 2.1.2.

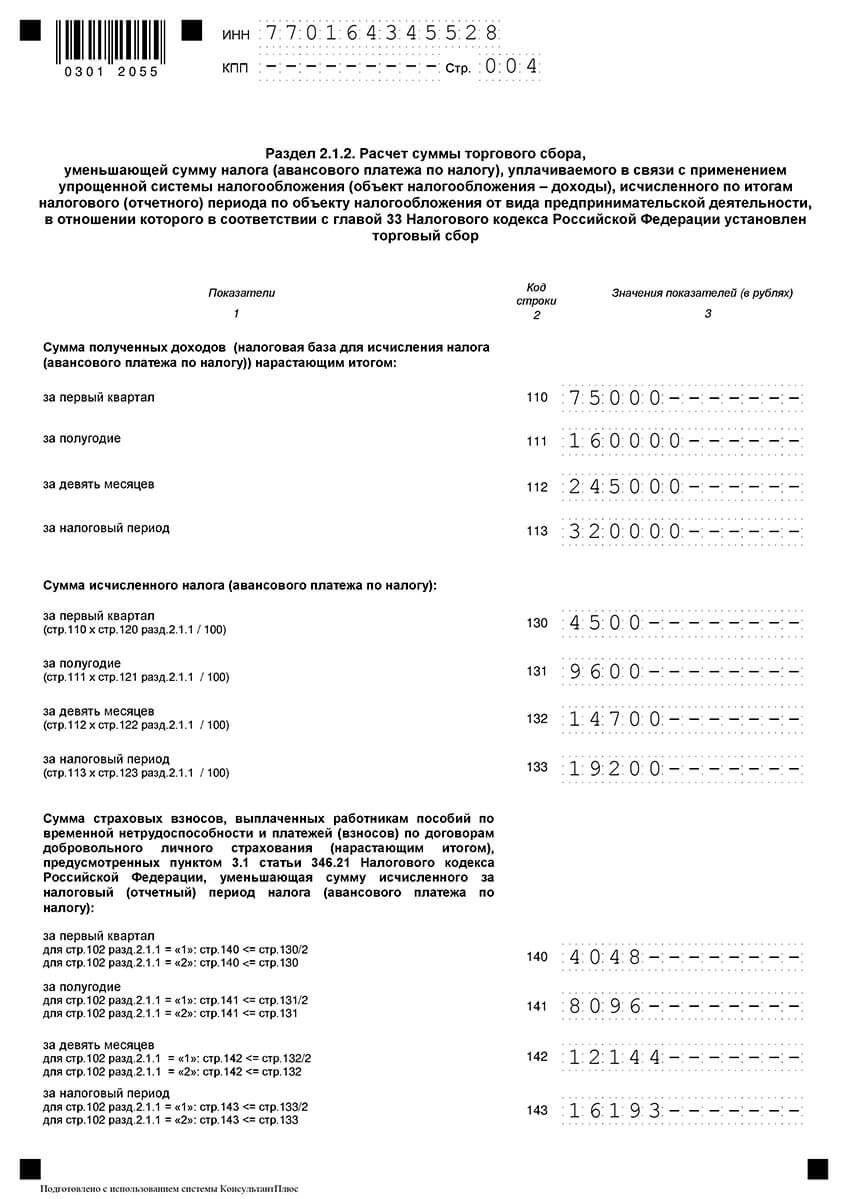

Шаг 5: заполняем раздел 2.1.2

Как я уже сказала, заполнять этот раздел надо только тем, кто признан плательщиком торгового сбора. Что здесь надо отразить? Как всегда идем по строкам:

110-113 – ставим нарастающим итогом суммы доходов, относящихся к деятельности, в отношении которой платится торговый сбор;

130-133 – считаем суммы налога исходя из заполненных выше строк 110-113 и ставки налога, указанной в разделе 2.1.1.;

140-143 – ставим суммы взносов, принимаемых к вычету. Не забываем, что они тоже показываются только в той сумме, которая относится к деятельности, с которой платится торговый сбор.

Очень важно! При заполнении раздела 2.1.2 очень важно понимать, что показатели строк 110-143 включаются в строки 110-143 раздела 2.1.1. Это означает, что:

- Если вы занимаетесь только торговлей, и платите торговый сбор со всей своей деятельности, то у вас строки 110-143 раздела 2.1.2 будут равны строкам 110-143 раздела 2.1.2.

- Если торговля – только часть вашей деятельности, вы получаете доходы еще и от другой деятельности, которая торговым сбором не облагается, то строки 110-143 раздела 2.1.2 всегда будут меньше строк 110-143 раздела 2.1.1 (так как раздел 2.1.1 будет включать в себя показатели раздела 2.1.2).

150-153 –ставим суммы фактически уплаченного торгового сбора;

160-163 – считаем суммы торгового сбора, который мы можем принять к вычету из налога.

Итак, в нашем примере, торговля приносит вам ровно половину дохода. Уплаченные страховые взносы мы распределяем между двумя видами деятельности.

Ежеквартальная сумма заплаченного торгового сбора составляет 1500 рублей. Как заполнить раздел 2.1.2?

| Код строки | Значение |

| Доходы нарастающим итогом составили: | |

| 110 | 75 000 |

| 111 | 160 000 |

| 112 | 245 000 |

| 113 | 320 000 |

| Сумма налога (авансового платежа) равна: | |

| 130 | 4 500 |

| 131 | 9 600 |

| 132 | 14 700 |

| 133 | 19 200 |

| Сумма страховых взносов к вычету: | |

| 140 | 4 048 |

| 141 | 8 096 |

| 142 | 12 144 |

| 143 | 16 193 |

| Сумма фактически уплаченного торгового сбора: | |

| 150 | 1 500 |

| 151 | 3 000 |

| 152 | 4 500 |

| 153 | 6 000 |

| Сумма уплаченного торгового сбора, принимаемая к вычету: | |

| 160 | 452 |

| 161 | 1 504 |

| 162 | 2 556 |

| 163 | 3 007 |

Взносы, принимаемые к вычету, считаем аналогично разделу 2.1.1.

Теперь считаем строки 160-163. По ним в декларации есть подсказка, как их рассчитывать.

На этом раздел 2.1.2 заполнен и мы можем вернуться в раздел 1.1.

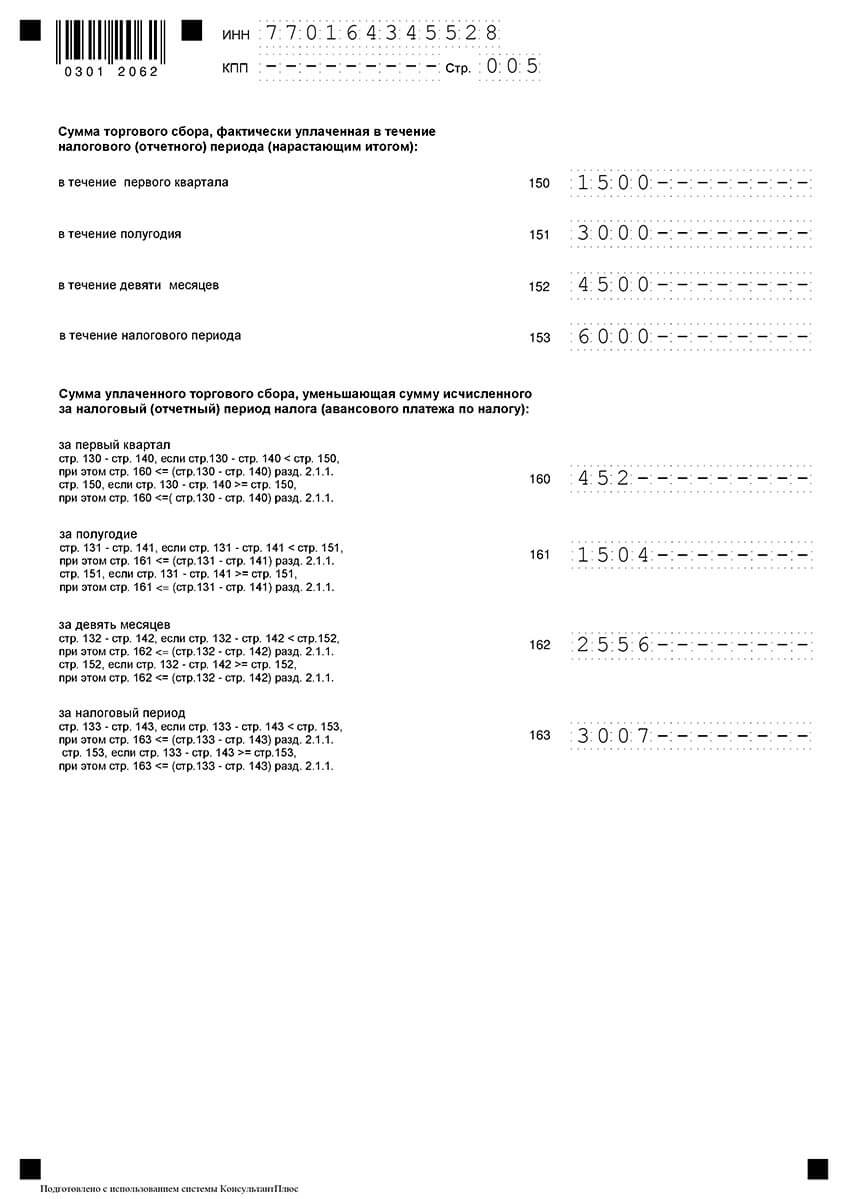

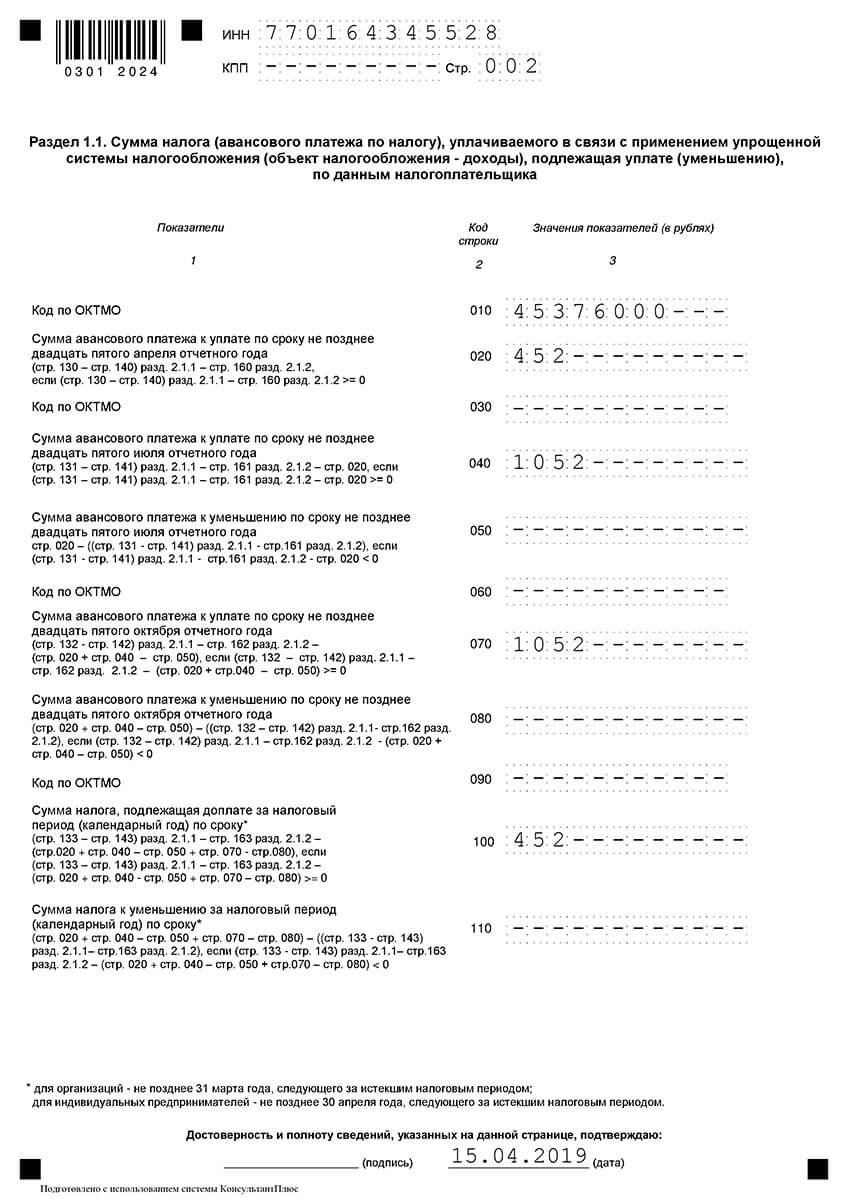

Шаг 6: возвращаемся в раздел 1.1

Как тут заполнить тут построчно:

010 – ставим код ОКТМО;

030, 060, 090 – заполняем, если в течение года изменялось место нахождения (для ИП – жительства), если таких событий не происходило – тут будут стоять прочерки;

Теперь вычисляем суммы налога (согласно нашему примеру):

020 = 130 – 140 — 160 = 9 000 – 8 096 – 452 = 452

040 = 131 – 141 – 161 — 020 = 19 200 – 16 192 – 1 504 – 452 = 1 052

Если результат отрицательный, то ставим его в 050, а по 040 — прочерки (возникла переплата по налогу).

070 = 132 – 142 – 162 – (020 + 040) = 29 400 – 24 288 – 2 556 – (452 + 1052) = 1 052

100 = 133 – 143 – 163 – (020 + 040 + 070) = 38 400 – 32 385 – 3 007 – (452 + 1 052 + 1 052) = 452

Напоминаю! В клеточки заносим только цифры, оставшиеся клетки и полностью пустые поля – прочеркиваем.

Пример заполнения:

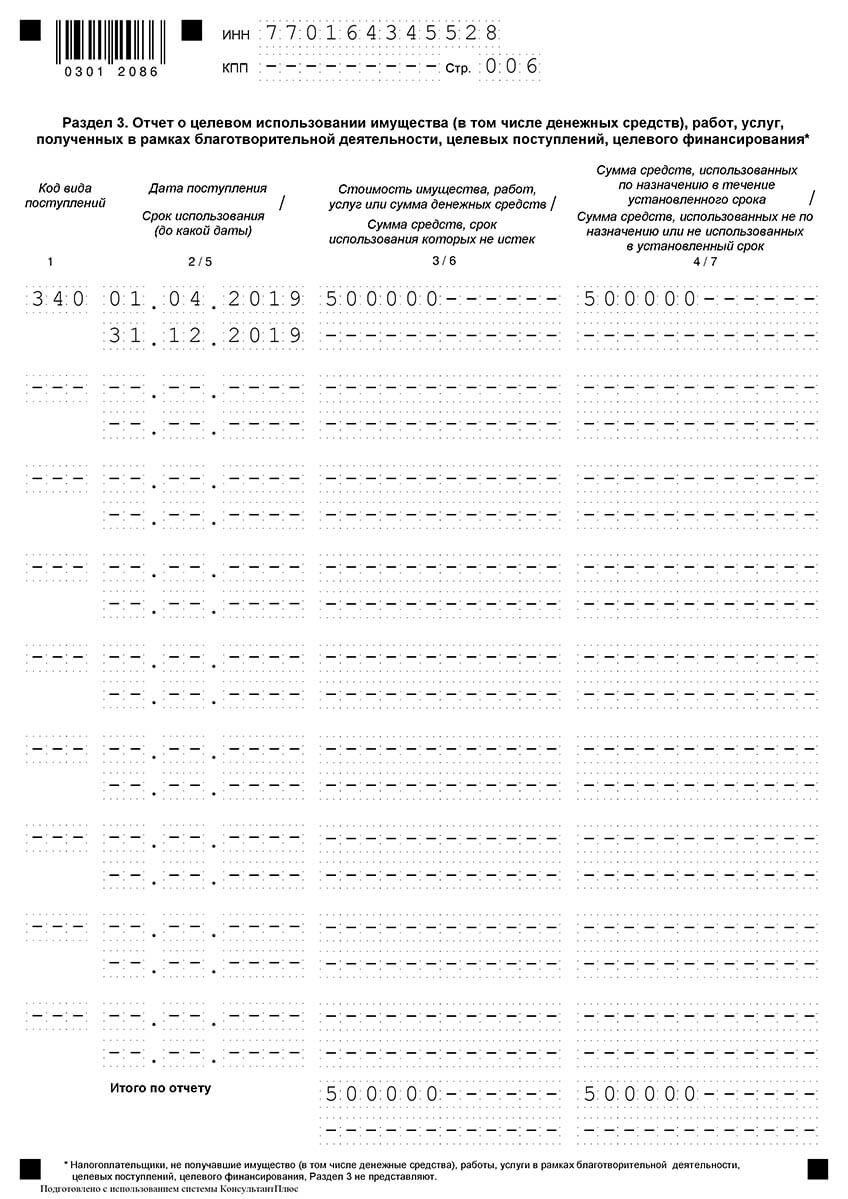

Шаг 7: что делать с разделом 3

Если вы не получали никаких средств в виде целевого финансирования – этот лист вам не нужен. Если получали – ставим код поступления (есть в приложениях к Порядку заполнения), дату поступления и срок, в который вам нужно было использовать средства, а также их стоимость (всего, срок которых не истек, использованную / неиспользованную сумму).

Заполняем информацию по каждому поступлению. Во всех остальных клетках должен стоять прочерк. Не забываем поставить итоговую сумму внизу.

Пример заполнения:

Шаг 8: сдаем декларацию

На заполненных страницах, где нужно, ставим подписи и даты, все проверяем, теперь документ можно сдавать. Сроки сдачи: 31 марта – для юрлиц, 30 апреля – для ИП. Сдать декларацию можно как самому лично (или через представителя), так и по почте или электронно.

Для ведения бухгалтерского и налогового учетов рекомендуем использовать онлайн-сервисы, например «Мое дело». ВОТ подробная статья.

Что делать, когда декларация должна быть нулевой

Нулевой она будет, если вы деятельность не вели. Это означает, что вы заносите всю информацию в титульный лист (как описано выше), а на остальных листах — ИНН/КПП, признаки налогоплательщика, код ОКТМО. Больше у вас никаких данных нет. Соответственно, все остальные клетки (где должны быть суммы доходов, налогов, взносов) заполняются прочерками.

Заключение

В принципе в статье все подробно описано, но если у вас все же возникли вопросы, то задавайте их в комментариях, я с удовольствием отвечу. Желаю вам всегда своевременной сдачи отчетностей и успехов в бизнесе. Еще хочется сказать, что если вы не хотите руками все заполнять, то есть специализированные сервисы, которые большую часть работы делают за вас. Об одном таком сервисе мы писали ЗДЕСЬ.

Добрый день. Подскажите, пожалуйста, в 3 разделе декларации нужно указывать каждый день поступивших средств в кассу или на расчетный счет? У нас Некоммерческая Организация Потребительский Кооператив, устав с Членскими взносами. Делается смета расходов на год и высчитывается за 1 кв.м. Дальше все собственники платят ежемесячно членские взносы согласно своей площади.

Василина, добрый день! Согласно Порядку заполнения декларации по УСН (п.8.1)в графе 2 Раздела 3 указывается дата поступления средств на счета или в кассу налогоплательщика. Получается, что нужно указывать каждую дату. Но при таком подходе количество строк будет просто огромным — это нецелесообразно. Думаю, можно показывать взносы сгруппировав их по месяцам — на определенную дату. Подобных вопросов сейчас очень много, возможно вам подскажут в вашей налоговой.

Проблема может быть еще и в другом: если вы используете какую-нибудь программу или онлайн-сервис для ведения учета, то 3 Раздел декларации может автоматически формироваться по каждой дате.

Добрый день. Еще вопросик хочу задать. Спасибо. Подскажите, пожалуйста, в 3 разделе декларации по УСН (У нас Некоммерческая Организация Потребительский Кооператив, устав с Членскими взносами. Делается смета расходов на год и высчитывается за 1 кв.м. Дальше все собственники платят ежемесячно членские взносы согласно своей площади.) за 2013г. также надо указать поступление членских взносов как и за отчетный-2014г.(или можно указать 01.01.2013-31.12.2013г.)? Спасибо. А про нашу налоговую-звонила, но они ничего не стали объяснять мотивируя что сами не знают.

Сведения за 2013 год — это переходящий остаток неиспользованных в течение 2013 года взносов, я правильно понимаю? Если так, думаю, что можно показать сразу за год, как вы и предлагаете. Только дата поступления будет 01.01.2013, а срок использования тот, до которого вы их должны использовать. Вообще, можно и за 2014 год также показать, а не делить по месяцам. Я считаю, что большая детализация в этом случае не нужна — нет смысла. Если налоговая заинтересуется вашими цифрами, то она может их проверить, запросив у вас подробную информацию. При наличии всех документов о поступлении взносов на р/с или в кассу — вы эти цифры подтвердите.

Василина, нашла еще такую информацию. Если у получаемого финансирования отсутствует установленный срок использования, то граф 2 и 5 — дата поступления и срок использования не заполняются вообще.

Спасибо, Дарья!!! Я нашла такую статью, что «налогоплательщики, не получавшие имущество, работы, услуги в рамках благотворительной деятельности, целевых поступлений, целевого финансирования, Раздел 3 не представляют». А так как мы получаем членские взносы, то этот раздел заполнять не буду. Спасибо.

Добрый день!Подскажите пожалуйста если у меня в строках

130 —

131 —

132 1178

133 2801

А взнос в ПФР был сделан в декабре одной суммой 13038,28. Что мне писать в строках 140-143?

Настя, добрый вечер! Уточните, пожалуйста, вы работали неполный год? Почему взнос в ПФ 13 038,28? Если работали неполный год, то сколько в ФОМС заплатили?

Коротко и ясно, Спасибо. помогли)

Добрый день! Подскажите, если у ИП (доходы, без сотрудников) первые 2 кв. оборотов не было авансовый платеж за 3 кв. составил 1267р , но он не оплачивался, налог за год по расчетам 10 335р, фиксированный взнос оплачен 30 декабря 19 668р. ИП полностью может уменьшить налог на суммы фикс. взноса? т.е. 10335-19668? или только 50 %? что указывать в строке 143 декларации и строках 100 и 110 ?

Татьяна, ИП без работников может уменьшить налог на всю суму страховых взносов за себя, если они заплачены в том отчетном периоде, за который считается налог. В вашем случае, вы можете вычесть всю суму взносов — вы их заплатили в 4 квартале (только почему взносы 19 668? неполный год работали?). В строке 143 цифра ставится по следующему правилу:

— если сумма взноса к вычету больше налога (строки 133), то ставим цифру из строки 133 — сумма вычета равна сумме налога, налог к уплате в итоге обнуляется — как в вашем случае: 19 668 больше 10 335, по строкам 133 и 143 указываем 10 335 (больше, чем 10 335 вы вычесть не можете)

— если сумма взноса меньше суммы налога (строки 133), то в строку 143 ставим сумму взноса — как в нашем примере

Здравствуйте! Подскажите, пожалуйста, по итогам 2013 года образовалась переплата по налогу. В 2014 я на эту сумму уплатила налог меньше. Где в декларации мне отразить сумму переплаты?

Анжелика, добрый день! Насколько я понимаю, то вашу переплату в декларации показывать нигде не нужно, декларация содержит расчет налога по итогам 2014 года. Переплату можно вернуть себе на счёт или зачесть в счет следующих платежей, доя этого нужно сначала провести сверку с налоговой. Выверенную сумму вы сможете зачесть в счет следующих налоговых платежей, представив в инспекцию письмо с просьбой о таком зачете.

Здравствуйте, Дарья, а если мне нужно заполнить сейчас бланк за 14 год, то брать старый или за 15 год? Спасибо

Екатерина, добрый день! Смотрите в статье шаг 1, там указан приказ ФНС от 2014 года. Он утверждает бланк декларации по усн, который используется, начиная с отчетности за 2014 год. Вам как раз и нужен этот бланк, ищите указанный приказ и форму декларации в правовых системах или скачайте бланк здесь на сайте.

спасибо

Здравствуйте ! Подскажите пожалуйста , Где взять код ОКТМО?

Артур, зайдите на сайте ФНС в раздел Электронные сервисы, там среди прочих есть сервис «Узнай ОКТМО». Вариантов поиска два:

1. Вводите ОКАТО, который использовали до этого

2. Выбираете регион, затем свое муниципальное образование

Система ищет ваш ОКТМО по заданным параметрам

Если не нашлось, то там же есть ссылка на другой сервис, где можно найти код ОКТМО по адресу

Здравствуйте, никак не могу найти в бланках пункт 102 в декларации, а у вас в примере он есть, это точно декларация 2014 года № ММВ-7-3/352@ ? Бланк смотрела и у вас на сайте и в др. источниках.

нашла 🙂 на друой странице

На 3 странице он есть. Раздел 2.1 в самой новой декларации. Новее не бывает.

Здравствуйте! подскажите пожалуйста, мой муж является ИП, главой крестьянского (фермерского) хозяйства, в 2014 году получили грант на развитие 1426500,00 руб. Как таковых доходов еще нет, одни расходы на увеличение поголовья скота. Может ли он сдать нулевую декларацию? спасибо.

Здравствуйте. Конечно может, если фактических доходов, подкрепленных документально нет. У Вас УСН 6%?

Да, у нас УСН 6%. Вчера сдали нулевую декларацию. Спасибо

Добрый день!Подскажите пожалуйста как составить декларацию если сумма страховых взносов превысила доход(деятельность не велась,но ИП не закрывала,в последнем квартале поступил платеж на р/с в сумме 16 ооо,а страховые взносы «за себя» составили 17583) Спасибо за ваш ответ

Если 16 000 это доходы, то получается так:

— в доходах по кварталам нарастающим итогом ставите прочерки по строкам 110, 111, 112, в строке 113 ставите 16 000;

— в сумме налога ставите прочерки по строкам 130, 131, 132, по строке 133 считаете налог 16 000 * 6% = 960

— в сумме страховых взносов к вычету по строкам 140-142 прочерки, в 143 ставим 960

— в разделе 1.1 указываем код ОКТМО, остальное прочерки — суммы налога к уплате нет.

Добрый день! Отличная статья. Подскажите, а где в такой же удобной форме взять декларацию УСН за 2013-й год (должок за мной в налоговой числится)?

Смотрите старый Приказ Минфина № 58н от 22.06.2009 г., им утверждены форма для 2013 года и порядок ее заполнения.

Большое спасибо, Дарья. Нашёл.

Добрый день, подскажите пожалуйста, ИП без сотрудников 6% с доходов, налог в ПФР был оплачен одной суммой 20 727.53, но оплата за 2014г. прошла 20.01.15., мы уже не сможем принять к вычету эту сумму?

Нет, не сможете, заплатить нужно было до конца года, а так вы сможете принять к вычету эту сумму при расчете авансового платежа по налогу за 1 квартал. Кроме того, вы просрочили уплату взносов в фонды.

Отличная информация спасибо. У меня вопросик: некомерческая организация, потребительский кооператив гаражный кооператив, на усн, поступление средств только членские взносы в сумму которых вошли расходы на содержание кооператива. Должна ли заполнять раздел 2.1 декларации, если да что проставлять в стр110-113, по ст.251 нк рф членские взносы не являются налогооблагаемой базой, спасибо

Татьяна, вам Дарья по случайности ответила ниже. Прочитайте пожалуйста.

Татьяна, если ваши членские взносы не признаются доходом и других доходов у вас нет — ставьте прочерки. Вы налог вообще не платите?

Спасибо. По 2014 год не платили. Просто в декларации за 2014 прежний бухгалтер в декларации в разделе 2.1 в стр.110-113 взносы членов гаражного кооператива включила и соответственно был начислен налог. Сегодня отправила поправочную нулевую декларацию. Теперь надо финансовый отчет проверить какой был сдан. Подскажите пожалуйста какая форма баланса нужна для некоммерческих организации гаражных кооперативов каковыми мы яаляемся. Спасибо

Татьяна, смотрите общий Приказ Минфина РФ № 66 от 02.07.2010 г. — он утверждает все формы. Баланс используется обычный, там есть еще формы для субъектов малого предпринимательства и социально ориентированных некоммерческих организаций (относитесь вы к тем или другим — не знаю, изучайте ФЗ «О некоммерческих организациях»). Есть еще один момент, НКО вправе применять упрощенную форму составления отчетности (402-ФЗ «О бухгалтерском учете», там же есть исключения), но формы такой отчетности нет, поэтому разрешается применять форму для социально ориентированных НКО.

Плюс не забывайте, что нужно еще заполнить отчет о целевом использовании средств.

Дарья спасибо огромное

Дарья, добрый вечер! Подскажите,пож-ста,если ИП (без сотрудников, 6% с доходов) перечислил взносы в ПФР уже в 2015 году, при заполнении декларации что проставлять в разделе 140-143?

Прочерки ставьте, вы их не можете принять к вычету в расчетах за 2014 год, сможете за 2015 только.

Дарья, добрый вечер! Спасибо за ответ! Подскажите,пож-ста, если подоходный налог за 2014 год был уплачен до 30.04.15 при несвоевременной сдаче декларации какой штраф выпишет налоговая?

Татьяна, смотрите ст. 119 НК РФ, минимум 1000 руб. Здесь на сайте в рубрике Правовая поддержка, раздел Штрафы есть небольшая статья по этому поводу.

Здравствуйте. Вот эту статью наверно Дарья имела ввиду https://kakzarabativat.ru/buxgalteriya-i-nalogi/kakie-est-shtrafy-dlya-ip-i-za-chto-predusmotreny/

Здравствуйте, здесь в примере суммы налогов покрываются суммами фикс. платежей.

А если например:

130 — 15000

131 — 30000

132 — 45000

133 — 60000

а фикс. взносы(вовремя уплачено только 2)

I — 5182

II — 5182

III — 0

IV — 0

соответственно авансы следующие:

I — 9818

II — 9818

III — 15000

IV — 15000

Но аванса вовремя было уплачено только 2 первых.

Не могу понять где указать сколько налогов уплачено.

Подавал в налоговую:

020 — 9818 (уплачено авансом)

040 — 19636 (уплачено авансом)

070 — 34636

100 — 49636

Так они мне выставили требование на р\с на сумму 49636р, а ничего что я 19636 за первые 2 квартала уплатил авансовыми платежами? Вот надо корректировку подавать, подскажите как заполнить.

У вас в декларации должно быть так:

130 — 15000

131 — 30000

132 — 45000

133 — 60000

140 — 5182

141 — 10364

142 — 10364

143 — 10364

Суммы авансовых платежей и налога по итогам года:

020 — 9818

040 — 9818

070 — 15000

100 — 15000

Итого за год нужно заплатить 49636, если вы первые два квартала заплатили вовремя, то сейчас должны 15000+15000 = 30000 плюс пени за просрочку

Почему налоговая не учла ваши два платежа и сколько пени за просрочку вам надо платить — разбирайтесь с налоговой

Спасибо что разъяснили. Выходит, у меня все было правильно. Ладно, придется мозги выносить в налоговой..

Здравствуйте, у меня только первый квартал и закрытие ИП. Декларацию сдала на старом бланке, сейчас делаю уточненку. 2й раздел заполнила, не пойму — в первом разделе нужно дублировать строку 20 в 40,60,80 и 100?

Нет, не нужно ее дублировать. Вы же сумму налога показали по строке 020, остальные периоды уже не работали, а там необходимо указывать платежи к уплате до конкретного срока.

Здравствуйте! У общественной НКО по состоянию на 01.01.2014г. был остаток на расчетном счете по членским взносам — 90. т.р. В 2014 году получили 70 тыс. руб.И истратили 158 т.р. По состоянию на 01.01.2015 снова остаток взносов — 2 т.р. Срока погашения поступившим взносам не установлено. Сейчас нужно сдать декларацию за 2014 год. Правильно ли я понимаю, что в разделе 3 в графе 3 «стоимость имущества, работ, услуг или сумма денежных средств» я должна поставить общую сумму остатка на начало года и поступления членских взносов? Или остаток на 01.01.2014 пишется отдельной строкой, а потом уже второй строкой сумма поступлений? В 4-ю строку я ставлю потраченную сумму взносов, а остаток на конец года в 6-ю строку? Он же будет в итоговой строке по отчету? И скажите, пожалуйста, если организация применяет усн «доходы-расходы» мне нужно ставить целевые расходы в раздел 2.2 деекларации и считать убыток? Или этот раздел будет нулевым?

Вы заполняете две строчки:

1. ставите код поступления, дату поступления, далее в 3 разделе 90 000, в 4 тоже 90 000 — 90 тыс было на начало года, вы их в течение года потратили;

2. снова ставите код, дату поступления, в разделе 3 — 70 000, в разделе 4 — 68 000 — из поступивших 70 тыс истрачено 68 тыс

В итоговой строке должно стоять получено 160 000, истрачено 158 000, никакой остаток в разделе не выводится

Если у вас доходов нет, то есть коммерческую деятельность вы не ведете, то у вас, по-моему, должна быть нулевая декларация. Вы же, получается, не платите налог?

В конце концов, если все совсем запутано, можно проконсультироваться в своей налоговой, что они хотят видеть в вашей декларации.

Огромное Вам спасибо за ответ! Ситуация у нас мягко говоря «аховая» 2 года существования, 2 бухгалтера и как результат полное отсутствие документов, кроме декларации по ндс за 2013 год и арест счета. С налоговой местной ситуация не лучше, они либо не консультируют по вопросам заполнения либо говорят: «сдавайте нулевое». А как сдать нулевое, если были движения по счету и в 2016 году нас МинЮст проверяет..страшно! У нас в 2013 году была общая система НО и оказаны коммечрские услуги на 19 тыс. Мы сдали декларацию по НДС и в 2014 году заплатили налог. в 2015 году оказали платную услугу на 500 рублей и оплатили НДС 3 тыс. рублей. Сейчас нужно сдать декларацию за 2014 год по УСН, скажите, мне нужно указать эти 500 руб. в доходах и 3 тыс. руб ндс в расходах и получить убыток? Просто хочется заплатить все налоги как говорится и спать спокойно 🙂 Заранее спасибо

У вас же НДС в 3 тыс — исходящий получается, вы перечислили его в бюджет с суммы оказанных услуг. По идее вы должны были его в конце 2013 года принять к вычету перед переходом на УСН. Все эти вычеты и восстановления по НДС делаются в конце года, предшествующего периоду, с которого вы переходите на упрощенку. Наверное, вам все-таки придется с налоговой разбираться, потому что тогда в 2013 году будет еще и ошибка с НДС.

Добрый день!Подскажите пожалуйста,такая ситуация,ип без сотрудников,на упрощенке 6 %,ип открыто,но деятельности нет,были три платежа на расчетник(на 7500,5800,3305)фиксированные взносы в пенсионный оплатил,а в налоговую не отчитался,так деятельность не вел совсем забыл о этой необходимости,сейчас пфр выставил мне счет на 111 тыс.якобы в восьмикратном размере штрафа что не отчитался в налоговую,подскажите как быть?как заполнять декларацию?какой все-таки будет штраф?и можно ли это сделать по месту проживания,либо по почте,живу за 2000км от места прописки

1. Разбирайтесь с пфр, по вашему рассказу непонятно, что за штраф. Пфр занимается взносами, а налоговая налогами. Если вы не отчитались по налогу, то штрафы налоговая должна присылать.

2. Если деятельность не ведётся, декларацию надо сдавать нулевую. Вы можете отправить её по почте ценным письмом с описью.

Поскажите а доходы 110-113 заполняются на основании чего?

На основании книги учета доходов и расходов, которую вы должны вести

Подскажите пожалуйста.Мне нужно сдать налоговую декларацию за неполный год по УСН ,нулевую.Я закрыла ИП 7 октября 2015г.9 или 10 м-цев мне считать и подойдут ли бланки ,которые использовали в 2014 г.И как её правильно заполнить? спасибо.

Вам надо сдать обычную нулевую декларацию, причем декларация по УСН — годовая. Поэтому 9 или 10 месяцев тут неважно, срок вашей деятельности в любом случае укладывается в 2015 год. Бланк декларации — такой же, по которому отчитывались за 2014 год. № приказа ФНС, которым утверждена форма, есть в начале статьи.

Добрый день.

подскажите, пожалуйста, нужно ли мне сдавать декларацию за 2015 год если у меня было ИП на патенте с двумя работниками? (на данный момент ИП закрыла)

Вы были ИП на УСН изначально? Тогда вам надо нулевую декларацию сдать

да. изначально ИП на УСН в 2014г., нулевку за 2014г. сдала.

с 2015г на патенте до ноября, потом закрыла ИП. и в 2015 было два наемных работника.

Все равно надо сдать нулевку по УСН, как подтверждение, что другой деятельности, кроме той, что была на патенте, не велось, по УСН з это время доходов не было и платить налог не надо.

то что было уплачено за работников нигде отражать не нужно?

Вы имеете в виду взносы в соц фонды? Это уже с фондами надо закрыть все свои расчеты

Спасибо. С фондами уже все решила.

Помимо нулевой УСН за 2015 необходимо сдать справки 2НДФЛ за сотрудников, с приложенным реестром.

Здравствуйте! Подскажите пожалуйста, как правильно заполнить в разделе 2.1 строки 130-133 и 140-143, если ИП закрыла в 4-ом квартале, налоги и взносы оплатила за весь год тоже только в 4-ом квартале 2015 г. ИП без работников, УСН доходы. Доход был только во 2,3 и 4-ом кварталах.Спасибо.

Вы доходы заполняете по строкам 111,112,113, по строке 110 — прочерки, так как доходов не было. 130- прочерки, 131,132.133 — считаете сумму налога. По взносам в строках 140,141,142 — прочерки, так как взносы в этих кварталах вы не платили, 143 — сумму взносов, которую можете вычесть.

Спасибо большое за разъяснение, Дарья!

Подскажите пожалуйста еще по заполнению раздела 1.1. Заполняю декларацию в Налогоплательщик ЮЛ, по разделу 1.1 ячейки заполнились сами после заполнения раздела 2.1 (по формулам). Раздел 2.1 заполнила, как вы сказали. Однако у меня сомнения возникли, правильно ли то, что в строке 110 раздела 1.1 сумма рассчиталась меньше, чем в строке 143 раздела 2.1. Не должны ли они быть равны?

У вас строка 143 в разделе 2.1 это вообще взносы к вычету, а раздел 1.1 -суммы налога к уплате. В разделе 1.1 будут суммы налога к уплате или к переносу, которые считаются как разница между строками 130-133 (суммами рассчитанного налога) и строками 140-143 (суммами взносов к вычету)

Извините, запуталась, голова кругом от этой декларации. Я поправлюсь, чтобы не возникло недопонимания. Авансовые платежи по налогу я не платила в 4-ом квартале (ввела вас в заблуждение), только взносы в ПФ, т.к. сумма налога за год составила 18884 руб, а взносы в ПФ — 20306 руб. Раздел 2.1 заполнила благодаря вам без проблем, а в разделе 1.1 не понимаю, что и как заполнять. Предполагаю, что во всех строках раздела 1.1, кроме 010, должны быть прочерки, но формулы в программе Налогоплательщик ЮЛ выдают цифры в стр. 040, 070 и 110. Помогите разобраться пожалуйста.

Вам система выдает все правильно, у вас доход был во 2,3 и 4 кварталах, значит, и налог надо заплатить за 2,3 и 4 квартал. Строки 040 и 070 — суммы авансовых платежей по налогу УСН за 2 и 3 квартал соответственно. Налог по итогам всего периода деятельности с начала года до закрытия ИП в 4 квартале должен выходит в строке 100, но так как у вас получается в строке 110 — возникла переплата по налогу — это уже сверяйтесь с налоговой.

А с налоговой обязательно сверяться? Можно ли без этого? Все равно налог весь к вычету пошел.

Ну если вы переплатили, то можно вернуть деньги, если это для вас принципиально. Если нет, то главное — закрыть все и не иметь долгов по налогу.

Спасибо огромное, все поняла!

Здравствуйте. Открыл ИП в июне 2014 года. Но до сих пор не подал ни одной декларации в налоговую. А сейчас читаю памятку из ПФР и там жирным шрифтом написано:

«Если отсутствуют сведения о доходах налогоплательщиков в связи с непредставлением ими необходимой отчетности в налоговые органы до окончания расчетного периода, страховые взносы в ПФР за истекший расчетный период взыскиваются Пенсионным фондом в фиксированном размере, определяемом как начало финансового года, за который уплачиваются взносы, и тарифа в ПФР, увеличенное в 12 РАЗ (8 * 5554 руб. * 26% * 12 = 138627,84 руб.» (актуально для 2014 года, сейчас уже выше вроде бы не много).

Так вот я собираюсь подавать нулевую декларацию в налоговую за истекший расчетный период (2014 год) в ближайшее время. Взносы за 2014 год в ПФР уплатил в полном объеме до 31 декабря 2014 года.

Грозит ли мне штраф в 138 тыс рублей? За то, что не подавал декларацию о доходах в налоговую до апреля 2015г

Заранее спасибо за любую информацию.

По опыту знакомой с такой же ситуацией: вам надо сдать декларацию в налоговую, а потом идти в ПФР с отметкой налоговой о том, что ваша декларация принята — то есть, подтвердить, что вы ее сдали. Штраф в 138 тыс. должны снять.

Здравствуйте ! Я ип на патенте но только с конца марта, а ип открыто с января, пришлось сдавать декларацию за 1 квартал, но годовую декларацию мне сдавать не надо? Только 3ндфл до апреля след года? Спасибо !

У вас режим налогообложения основной какой?

Ип было открыто в июне этого года, на упрощенке 6%, работали с июля по октябрь включительно. Потом не работали, ип не закрывали, бизнес сезонный, аттракцион в парке, соответственно платили аренду, а в самом парке у нас не было никаких билетов и чеков, подтверждающих доходы. Как составить налоговую декларацию для ип в таком случае, если деятельность велась только 4 месяца, можно ли подать нулевую декларацию или как лучше сделат

У вас обычная декларация будет, а не нулевая. Заполняете все как обычно, просто у вас доходы за 1 и 2 квартал будут = 0, а за 3 и 4 ставите столько, сколько получили. Потом считаете налог и вычитаете ранее уплаченные авансовые платежи, остаток доплачиваете в бюджет. Если вы по итогам 3 квартала платили авансовый платёж, то, по сути, вам надо будет доплатить налог за 4 квартал, так как октябрь уже к нему относится.

Дарья спасибо за ответ. А вот как составлять декларацию если у нас не было ни кассовых чеков, ни бланков строгой отчётности.. книгу учёта доходов и расходов не вели.. То есть наши доходы никак не возможно документально подтвердить, я поэтому и спрашивала про нулевую декларацию.. Движения средств по расчетному счету ип и т.д. не было.

Кудир надо вести, это ваша обязанность как налогоплательщика усн. По сути, её надо восстанавливать. Если вас захочет проверить налоговая, а кудир нет, в декларации ноль — это, естественно, вызовет вопросы. Если вы сдаёте нулевую декларацию, то подтверждаете, что не получили в течение года никакого дохода. При желании доказать факт вашей работы, пусть и сезонной, достаточно легко — аттракцион ваш не в глухом лесу работал, а в парке — свидетели в любом случае найдутся.

Какие суммы вы сейчас поставите в декларацию — это уже вопрос вашей честности. Можете поставить те, что действительно были, можете ставить ноль — проблемы будут ваши.

Посетителям достаточно было выдавать билеты — здесь подойдут квитанции, относящиеся к бланкам строгой отчётности.

Спасибо, а налоговую декларацию можно сдавать без подтверждающих документов(т.е бланков строгой отчетности)?

Да, просто декларация.

Добрый день! Скажите, пожалуйста, 1% который я заплатила в ПФР в 1 кв.2015 года, как то минусуется в декларации за 2015 год.

Его можно было вычесть при расчёте платежа за 1 квартал, фактически вы его сейчас можете показать в декларации в вычете за 1 квартал

А можно ли подать налоговую декларацию онлайн? Вроде бы на официальном портале госуслуг что-то в этом духе предоставляют, но то ли это?

Или может можно через сайт налоговой. У меня ИП на УСН 6%, нужно подать нулевую.

Ссылку я удалил. То, на что вы дали ссылку, это декларация на НДФЛ. Не то.

Нулевую декларацию можно сдать онлайн либо через специального оператора при наличии с ним действующего договора, например, Контур, Тензор и т.п. — полный список есть на сайте ФНС. Либо через сервис самой ФНС, для этого необходимо установить «налогоплательщик ЮЛ» — все требования также есть на сайте ФНС в разделе электронная отчетность. В обоих случаях вам понадобится оформить электронную подпись в соответствии с требованиями.

Если желание сдать декларацию через интернет вызвано тем, что лично вы отнести её не можете, всегда можно отправить документ почтой или сдать через представителя по доверенности.

Здравствуйте!

Помогите, пожалуйста. У меня не сходится расчеты налогов в декларации с фактическими налогами.

Я ИП на УСН без работников. Дата регистрации ИП 20 февраля 2015 года.

Мой доход за 2015 год составил 384928,45 руб. Соответственно расчет налогов по факту по этой сумме следующий:

384928,45*6%=23095,707 руб — это сумма исчисленного налога за год.

Страховые взносы составили:

ПРФ: 5965 * 26% * 10 + 5965 * 26% * 9 / 28 = 16007,5 рублей

ФФОМС: 5965 * 5.1% * 10 + 5965 * 5.1% * 9 / 28 = 3139,93 рублей

Итого 19147,43 рублей.

Этот расчет делал один сайт.

Я думаю он правильный.

Кроме того, то что свыше 300000 руб:

384928,45-300 000=84928,45*1%=849,2845 руб- 1% (еще не платила)

Итого страховые взносы:

19147,43+849,2845=19996,7145руб должна заплатить.

Но я заплатила страховых взносов больше:

1826+4653+16007,5=22486,5 руб. Т.е. переплатила:

22486,5-19996,7145=2489,7855руб с учетом 1%

22486,5-19147,43=3339,07 руб без учета 1%

Получается, если я буду вычитать:

23095,707 — 19996,7145= 3098,9925

или

23095,707-22486,5= 609,207

я должна доплатить еще некоторую сумму, а по декларации получается, что я уплатила лишние 3399,54 руб.

Авансовыеплатежи я платила неправильно, не нарастающим итогом, а поквартально. Кроме того сам поквартальный доход был расчитан неправильно.

Только сейчас я нашла время, чтобы начать во всем разбираться. Вот что у меня получается по декларации:

020 1130,35

040 2953,47

050 ——-

070 6403,93

080 ———

100 ————

110разд1.1 3399,54

110разд2.1 18839,17

111 98496,97

112 252345,76

113 384928,45

130 1130,35

131 5909,82

132 15140,75

133 23095,71

140 ————

141 1826

142 4653

143 16007,50

Помогите, пожалуйста, разобраться. Можно написать в личку.

Я хочу сделать дополнения к моему предыдущему сообщению.

Переплата страховых взосов 3339,07 руб-это я переплатила страховые взносы в ФФОМС.

Означает ли это:

1. что я должна доплатить в ПРФ дополнительно еще 1%: 384928,45-300 000=84928,45*1%=849,2845 руб

2. что, если я переплатила налог в ФФОМС, то я не доплатила налог в ФНС (по рассчетам в налоговой декларации) и мне нужно эту сумму доплатить в ФНС?

И еще один вопрос почему переплата в ФФОМС составляет 3339,07 руб, а сумма налога за налоговый период составляет в декларации 3399,54 руб.

Помогите, пожалуйста

Юлия, давайте разбираться по порядку. Пока то, что я поняла из ваших записей:

Заполняем раздел 2.1:

Доходы нарастающим итогом:

110 18839,17

111 98496,79

112 252345,76

113 348928,45

Суммы налога (аванс платежей):

130 1330,35

131 5909,82

132 15140,75

133 23095,71

До этого момента мне все понятно, тут все правильно.

Далее строки 140-143 — взносы, вот тут мне непонятно, у вас по строке 143 взносы к вычету нарастающим итогом выходит 16007,5, а по факту в фиксированном размере выходит 19147,43. Как вы их платили? Распишите суммы по кварталам, пожалуйста, сколько и когда вы перечислили в фонды.

Теперь отдельно про взносы:

Сайт вам посчитал правильно, вычесть вы можете только эту сумму 19147,43(т.к. ИП вычитают уплаченные взносы в фиксированном размере). Допвзнос 1% = 849,28 вы вычесть не можете, так как не заплатили его еще — заплатите в 1 квартале 2016 года и вычтете при расчете авансового платежа УСН за 1 квартал 2016 года. Переплату вы тоже вычесть не можете (опять же ИП вычитает уплаченные взносы в фиксированном размере). Переплату в ФООМС можно перезачесть, по-моему, только в рамках этого фонда. Для этого вам надо обратиться в фонд с заявлением, вы можете вернуть эти деньги или зачесть их в счет уплаты взносов за 2016 год. Допвзнос в ПФР, соответственно, надо платить снова.

Жду ваш ответ насчет уплаты фиксированного взноса, отвечать могу не сразу — выходные, сами понимаете.

Добрый день, Дарья!

Я ИП , зарегистрирована 30.01.14, доходы пошли с мая 2014.

заполняя декларацию, столкнулась с тем, что подставляя все цифры в формулы, налог у меня завышен:

Доходы нарастающим итогом:

110 0

111 92581

112 302581

113 652694

Суммы налога (аванс платежей):

130 0

131 5555

132 18155

133 39162

Суммы уплаченных страховых взносов:

140 0

141 0

142 18155

143 24053

в 1 разделе если считать по формулам получилось:

020 0

040 5555

050 ——-

070 —

080 5555

100 15109,

но если подходить логически, то налог к доплате должен составить 9554 (39162-24053-5555) в чем я ошибаюсь?

У вас по расчетам все правильно, в декларации так и получится.

А по факту, да, заплатить надо только 9554 рубля. По идее, по итогам года вы должны были бы заплатить 15 109, но с учетом заплаченного ранее авансового платежа надо только 9 554.

Единственное, что меня смущает в вашем расчете — взносы.

Взносы в 2014 году были равны 20 728 рублей, вы работали неполный год (январь не считаем), получится где-то 19 000 с копейками. Даже если учесть, что вы заплатили 1% от превышения доходов над 300 тыс. в 4 квартале 2014 года — это еще плюс 3527, итого 22 527 рублей. У вас же нарастающим итогом за год вышло 24 053. Откуда эта цифра?

Все верно по страховым взносам, год 2015. спасибо за ответ.

Добрый день! ИП, 6%, доходов за 2015 год не было, сотрудников нет, страховые взносы за 2015 год уплачены не были. Квартальная отчетность за 2015 год сдана тоже не была. 1 вопрос — нужно ли было сдавать квартальную? 2 вопрос — Какую нужно сдавать сейчас (Если нулевую, то мы в строках 140-143 тоже 0 ставим)? Заранее спасибо)

По УСН квартальной отчетности нет, декларация сдается один раз по итогам года. Сдаете нулевую декларацию. Да, везде нули ставите

Спасибо, а то просто первый раз с этим сталкиваюсь)

Здравствуйте! ИП было открыто в сентябре 2015 года, доходы пошли с октября, подскажите пожалуйста, где указывать ОКТМО в 010, 060 или 090?

в 060, потому что часть 3 квартала вы уже работали, вы уже были ИП.

Дарья, Здравствуйте! ! Подскажите пожалуйста.

Ип без работников, 6% доходы.

110 15645

111 77487

112 159719

113 218272

130 939

131 4649

132 9583

133 13096

Страховые взносы в

1 квартале не платила,

во 2 кварт.заплатила 11130.7

3 кварт. 5565.35

4 кварт. 5565.35

Авансовые платежи за первый квартал оплатила 940 руб.

Как мне правильно написать строки 140-143 и строка 020

За ранее спасибо! !!

140 ——

141 11131

142 5565

143 5565

020 939 так и будет, вы же вычесть ничего не можете, так как 1 квартале не платили никаких взносов

Большое спасибо!!! Я не могла понять что же писать в 140 строке. Теперь все понятно

Анна, по взносам уточню!

Надо заполнить так:

140 —-

141 4649

142 9583

143 13096

Суммы взносов показываются нарастающим итогом, но не могут быть больше соответствующих им сумм налога в строках 130-133

Добрый день!

Поясните, пожалуйста, смысл строки 100 раздела 1.1 налоговой декларации (ИП без работников, УСН 6% доход). У меня в разделе 1.1. такие цифры:

020 — 22739

040 — —

050 — 11600

070 — 0

080 — —

100 — 25000

110 — —

сумма налога, подлежащая доплате — это строка 100, но фактически я доплачиваю за год сумму 13400 (25000 — 11600).

Я никак не могу связать в голове размер фактической доплаты (13400) и суммы налога, подлежащий доплате за налоговый период (календарный год) (25000).

Спасибо!

Ну это уж как у вас получилось по расчетам. По сути, вы заплатили по итогам 1 квартала 22 739 руб, потом по итогам полугодия у вас образовалась переплата по налогу в 11 600 руб. По итогам 9 месяцев эта переплата зачлась в счёт авансового платежа, он был = 0. Сумма к уплате по итогам года составила ещё 25 тыс. Это то, что видно по вашим цифрам. Почему вы вычитаете 11 600? Эта сумма уже зачлась в счёт платежа по итогам 9 месяцев, разве не так?

Спасибо большое за ответ!

>Почему вы вычитаете 11 600? Эта сумма уже зачлась в счёт платежа по >итогам 9 месяцев, разве не так?

У меня не было поступлений во втором и третьем квартале, поэтому, если я ничего не путаю, я могу эту выплату (11600 в ПФР) вычесть по итогам года.

Правильно?

у вас по строке 050 (из вашего предыдущего сообщения) показана переплата по налогу. Это не взнос в ПФР.

Если не трудно, распишите доходы и взносы за себя по строкам декларации, я вам тогда подробнее отвечу.

Конечно не трудно. Спасибо вам большое!

раздел 2.1 (6% доходы, ИП без сотрудников)

110 — 840000

111 — 840000

112 — 840000

113 — 1340000

120 — 6%

130 — 50400

131 — 50400

132 — 50400

133 — 80400

140 — 27661

141 — 39261

142 — 39261

143 — 44261

Спасибо!

Откуда у вас такие взносы? Ип же платит взносы в фиксированном размере, за год это 20 тыс с копейками. Или у вас здесь еще что-то учтено?

За прошлый год (2014) 1% с превышения 11600 в первом квартале 2015 г. заплатил. И в этом году 1% с превышения + «стандартные» 22261,38

Я уже сама почти запуталась. Вообщем:

Декларацию вы заполняете правильно. Смысл вот в чем. Вы по итогам первого квартала заплатили авансовый платеж в 22739 руб, но потом по итогам полугодия получилось, что налога вы переплатили, то есть 11 600 надо принять в уменьшение налога. По итогам 9 месяцев ситуация не изменилась, так как ни доходы вам не поступали, ни взносы вы не платили. Соответственно, все те же 11 600 остались к уменьшению налога. Доплата по налогу по итогам года составила 25 000, но нам надо уменьшить эту сумму еще на 11 600, получается, что доплатить вам надо как раз те самые 13 400.

Смотрим по итоговым цифрам: налог за год 80 400, взносы к вычету 44 261, налог по итогам года 80400-44251 = 36 139 (22 739 заплачены после 1 квартала, 13 400 — платите сейчас).

Будем считать, что разобрались!

Дарья, еще раз спасибо вам большое!

Добрый день, подскажите пожалуйста, никак не могу понять как заполнить раздел 1.1 для ИП на доходах без работников

Проблема в том, что в 2015 году ИП вообще не платил авансовые платежи

Данные следующие для расчета

Раздел 2.1

стр. 111 236500

стр. 112 386500

стр. 113 586500

стр. 131 14190

стр. 132 23190

стр. 133 35190

взносы заплатили в декабре 2015

по стр. 143 17414

Как исходя из этих данных заполнить строки раздела 1.1

Еще раз повторюсь, что ИП не платил авансовые платежи в 2015 году

Вы в 1 квартале не работали, получается? По первым строкам разделов прочерки?

Даже если вы не платили авансовые платежи, в декларации вы ставите суммы так, как они должны были быть. У вас в разделе 1.1 получится:

020 ——

040 14190

050 ——

070 9000

080 ——

100 ——

110 5414

Т.е.: если бы вы платили авансовые платежи в течение года, у вас сейчас образовалась бы переплата по налогу. Так как вы ничего не платили, заплатить надо 14190+9000-5414 = 17 776. На суммы неуплаченных по итогам полугодия и 9 месяцев авансовых платежей налоговая потом насчитает пени за просрочку

Да, начали работать со 2 квартала

Дарья, спасибо за подробный ответ

Приветствую. Попробовал ИП 6% в 2015 г. (февраль-сентябрь), в 4 квартале дохода не было. Все взносы платил в срок поквартально. Правильно я все строчки набрал ?

Доходы: по кварталам : I- 7200р, II — 25500р, III- 250р, IV- 0р

Раздел 2.1

стр. 110 7200

стр. 111 32700

стр. 112 32950

стр. 113 32950

стр. 130 432

стр. 131 1962

стр. 132 1977

стр. 133 1977

стр. 140 432

стр. 141 1962

стр. 142 1977

стр. 143 1977

Да, правильно

Большое спасибо,Драья!

А как заполнить декларацию по УСН если в 1 квартале ИП был без наемных работников а все остальные кварталы с работниками? Приложение 1.1 и 2.1 сколько их лдолжно быть? Ведь там ставится признак либо 1 либо 2? Я в 1 квартале ооплатила фиксир.платеж в ПФ и ОМС зза ИП. Он естественно будет больше 50% от налога…

Все заполняете по одному листу, декларация составляется на конец года, поэтому вы — ИП с работниками. Вычесть вы сможете только взносы за работников, но не более половины налога. То, что в 1 квартале работников у вас не было, не имеет значения, так как на момент составления декларации вы являетесь работодателем.

Дарья, здравствуйте!

У меня ситуация, примерно как у Юлии. Только первое полугодие 2016г у меня ИП «с работниками», второе полугодие ИП «без работников»!

И соответственно на момент составления декларации за 2016г у меня будет ИП «без работников»!!! Как я понимаю: я могу вычесть только оплаченный в 2016г фиксированный платеж в ПФР и дополнительный взнос 1%.

А взносы «за работников» , которые я вычла в 1 и 2 кварталах( на тот момент я имела право их вычесть, т.к. они были оплачены в срок) в связи с изменением статуса занизили сумму авансовых платежей и мне должна будет налоговая начислить пени? Я правильно вижу ситуацию или ошибаюсь? Проконсультируйте пожалуйста.

С уважением Татьяна

Дарья, здравствуйте! Закрываю ИП на упрощенке без сотрудников, 6% с 3.02.2016г. Все платежи в ПФР, ФСС и налог уже заплатила. Нужно составить декларацию.Не совсем понимаю, как заполнять строки.В разделе 2.1. в строке 110 ишу 1000000, а в 111, 112,113 тоже нужно или т.к. год не полный, то заполняю только за 1 квартал?

Думаю, заполнять надо только за 1 квартал, остальное прочерки

Дарья доброе. Может в сотый раз один и тот же вопрос, но задам.

Мы оплатили 1% в ПФР за 2014 в 1 кв 2015. и фиксированный налог в ПФР (22261,38) за 2015г в 4 кв. 2015г. Правильно ли я понимаю, что на обе суммы я могу уменьшить начисленный налог 6% за 2015г. у нас УСН 6% без работников.

Да, можно, так как оба платежа были в 2015 году.

Дарья! А почему взносы только за работников 50% — в кодексе написано что не более 50% заплаченных взносов за работников и за себя…

Да, правильно, на УСН можно. По-моему, новых разъяснений от госорганов по этому поводу не было. На ЕНВД нельзя.

У вас все равно будет в декларации признак «1» — налогоплательщик, производящий выплаты, ну и будет действовать правило о том, что уменьшить налог можно не более чем на 50%.

Здравствуйте.

Правильно ли я понимаю? Если взнос в ПФР уплачен мной разом в 4-ом квартале, то и налог уменьшить я могу только общегодовой. А чтобы уменьшить авансовые квартальные налоговые платежи, нужно и взнос в ПФР оплачивать 4-мя частями, т.е поквартально.

Если можно, помогите с моим конкретным случаем.

ИП без работников, открыто в конце июня 2015, УСН 6%.

Доходы(нарастающим итогом)

1кв — 0

2кв — 0

3кв — 110688

год — 180082

Соответственно налог

1кв — 0

2кв — 0

3кв — 6641

год — 10805

Взнос в ПФР-ФОМС (11564р) переведен разово в 4ом квартале.

Сколько я должен был заплатить авансом по итогам трех кварталов?

Могу ли я при расчете авансового платежа за 3 первых квартала учесть(пропорционально) уплаченный взнос в ПФР (а именно 5998р)?

Как быть в ситуации, когда по итогам года налог уменьшен полностью,т.е платить вроде бы не нужно, но при этом по итогам трех кварталов есть задолженность по авансовому платежу. Мне нужно ее оплатить (с учетом пеней)?

вы должны были по итогам 9 месяцев заплатить авансовый платеж в размере 6641 рубль.

Учесть взносы при расчете авансовых платежей вы не можете, так как фактически уплатили их только в 4 квартале — здесь важна дата фактической оплаты.

По итогам года, налог у вас = 0, платить его вам не надо, но так как ранее вы должны были заплатить авансовый платеж, налоговая насчитает вам пени за его просрочку. Их и надо будет заплатить.

Спасибо за ответ.

Т.е сам просроченный платёж в размере 6641р мне платить уже не надо? Только пени? Могу ли я рассчитать и оплатить пени самостоятельно уже сейчас или мне нужно дождаться пока мою декларацию обработает налоговая?

Придет расчет из налоговой — тогда и оплатите

Дарья, добрый день! Подскажите, пожалуйста, правильно ли заполняю декларацию за 2015 г.?

ИП без работников, 6%. Обязательные взносы платила ежеквартально вовремя. Авансовые платежи по налогу не делала. В октябре заплатила налог 15 руб.

Сумма доходов нарастающим итогом:

110 32515

111 40115

112 133115

113 268015

Сумма исчисленного налога:

130 1951

131 2407

132 7987

133 16081

Взносы:

140 1951

141 2407

142 7987

143 16081

Далее, по разделу 1.1. заполняю строку 010, а в остальных строках получаются прочерки?

Полностью ли уменьшается сумма налога на сумму взносов?

Если отдельно считать налог за 4 кв., то он составит 8094 руб., а взносы в 4 кв. составили 5565 руб. Необходимо платить разницу 2529 руб. или нет?

Могут ли быть начислены какие-то пени?

Спасибо!

У вас налог по итогам года = 0, так как взносы больше налога. Взносы за себя ИП без работников может вычесть все. В разделе 1.1 заполняете код ОКТМО, остальное — прочерки.

Авансовых платежей у вас не должно было быть, так как по итогам 1 квартала, полугодия и 9 месяцев взносы уменьшали сумму налога до нуля.

За 4 квартал отдельно бессмысленно что-то считать, так как расчет ведется нарастающими итогами. Никакую разницу платить не надо.

Единственное, что меня смущает в вашем вопросе — какие-то 15 рублей налога. Откуда они вообще у вас взялись?

Дарья, это была разница между исчисленным налогом за 3 квартал и обязательными взносами)

Большое спасибо за пояснения!

добрый день!У меня такой вопрос ооо на усн 6% ,деятельности нет у Ооо,есть учредитель и директор,зарплата не начислялась,нужно ли указывать в этом случае что есть работники в разделе 2.1.Если ранее я указывала что нет работников,не считается ли это грубой ошибкой?

Учредитель не является работником, а вот директор является, с ним должен быть заключён трудовой договор. Если есть работник, то в декларации надо это указать

А если я все-таки ранее в декларации не указывала как работника-директора,деятельности нет,зарплата не начислялась очень страшная ошибка?

Здесь вопрос может быть в том, не повлекла ли ваша ошибка в предыдущих налоговых периодах занижение налога. Если не повлекла или наоборот, завысила, то не страшно. Если налога из-за ошибки было заплачено меньше, чем должно было быть, то при проверке налоговая досчитает налог и пени за просрочку

Дарья,на стаж не повлияет директора эти нюансы?И еще ИП усн 6% годовой налог за 2015 год срок оплаты какой?,везде так пишут…Спасибо.

На стаж директора повлияет трудовой договор и данные, указанные в его трудовой книжке. Если он у вас оформлен как работник, за него организация должна платить взносы в ПФР и другие фонды.

Срок оплаты налога для организаций — 31 марта, как и для сдачи декларации. Срок уплаты авансовых платежей по налогу в течение года — 25 число месяца, идущего за 1 кварталом, полугодием, 9 месяцами.

Дарья,по грамотному нужно указывать директора в деклараций по усн как работника если деятельность не велась зарплата не начислялась ?

У любой организации есть как минимум один работник — директор. С которым должен быть заключен трудовой договор, в котором должен быть прописан оклад не меньше МРОТ. То, что организация не вела деятельность — значения не имеет. То, что директору не начислялась зарплата — это тоже другой вопрос, который, в случае проверки, кстати говоря, придется объяснять.

Спасибо,Дарья за помощь!

Дарья, добрый день! Подскажите, пожалуйста, как правильно заполнить декларацию за 2015 г. ИП без работников ? Доход за 3мес 29998р, за 6мес-35331р, за 9мес- 67823р, за год 99457.

Страховые взносы-в1-ом кв-4652р70 , 2-кв-0р,3 кв-9305р40,в 4 кв -4652,70.

Всего 18610,80.(ФФОМС тоже оплачены 3650,58).Заранее спасибо.

Елена.

Доходы так и проставляете как написали по строкам:

110 29998

111 35331

112 67823

113 99457

Далее в строках 130-133 считаете налог:

130 1800

131 2120

132 4069

133 5967

Теперь взносы. Вы их считаете также как и доходы нарастающим итогом и с учётом взносов в ФФОМС. Далее отражаете их в строках 140-143 в суммах, не превышающих налог в строках 130-133. Например, у вас налог по итогам 1 квартала в строке 130 составил 1800 руб, а взносы 4653+взносы в ФФОМС, соответственно по строке 140 ставим 1800, так как вычесть больше чем есть из налога мы не можем.

Дарья, добрый день!такой вопрос.Я ОПЛАТИЛА страхов взносы 1кв-5565р35, Во 2кв-0р,в 3 кв-11130р70, в 4-5565р35 (вкл. ФФОМС)Я могу в строках писать

140 1800

141 2120

142 4069

143 5967.

Меня интересует строка 141. Страх.взносы во 2-кв- 0р.Должна я платить какой-нибудь налог?Спасибо.

У вас взносы нарастающим итогом по периодам будут составлять 5565, 5565, 16696, 22261. Поэтому, по строкам 140-143 вы можете указывать как написали.

Спасибо!!!

Дарья, опять я к вам с вопросом.Заполняю декларацию,в строках

020

040

050

070

080

100

110 что указывать?

*прочерки

Добрый день! Подскажите пожалуйста:

ИП усн 6% без работников, в 1 кв. 2015 г. уплачен усн 52201 за 14 год (1% сверх дохода 300 т.р.),

1. как его отразить в декларации за 2015 год?

Сумма доходов нарастающим итогом:

110 0

111 0

112 29700

113 183155

Сумма исчисленного налога:

130 0

131 0

132 1782

133 10989

Взносы:

140 0

141 0

142 2000

143 22261

2. Нужно ли платить взносы пфр за 2016 год, если доходов не было, ип закрыт 3.02.16?

Уточнение: 1% пфр за 14 год составил 19986 и был уплачен в 4 кв. 2014 года, усн — 52201 за 14 год оплачен в 2015. Есть ли переплата по взносам, зачитывается ли 19986 на следующий год?

1. Если вы 1% доп взноса в ПФР заплатили в 2014 году, то вычесть его в 2015 году уже нельзя, это надо было делать при расчете налога за 2014 год. Взносы можно вычесть только в том периоде, когда они были реально уплачены.

2. По цифрам которые вы написали по строкам декларации все правильно, только в строке 142 будет 1782, а в строке 143 будет 10989, так как эти строки не могут быть больше строк 132 и 133.

3. За 2016 год надо заплатить взносы за период с 1 января по 3 февраля, это около 2163 рублей. Точный расчет вам в ПФР помогут сделать.

Спасибо, Дарья с взносами очень помогли. И остался невыясненным момент. То есть сумму уплаченного взноса в 2015 УСН за 14 год я нигде не отражаю?

Вы же сами написали, что доп взнос 1% заплатили в 4 квартале 2014 года?! Отражать его надо было в декларации за 2014 год.

Сам УСН за 2014 год, который вы заплатили в 2015 году, в декларации 2015 нигде не отражается. Это налог за 2014 год, к 2015 году он не имеет никакого отношения.

Спасибо за разъяснения! Теперь все понятно!

Здравствуйте,Дарья. Подскажите пожалуйста.ИП без работников,6%доходы. 110 34604.

111 54915

112 78302

113 110655

130 2076

131 3295

132 4698

133 6639

Страховые взносы во в2-м квартале не платила

1квартал. 5565

2квартал. 0

3квартал. 11130

4квартал 5565

Правильно ли я напишу в строках ????

140. 2076

141. 3295

142. 4698

143. 6639.

Как правильно написать строки020, 040, 050 , 070, 080,100, 110

За ранее спасибо!!!

У вас прочерки по этим строкам, так как взносы покрывают суммы налога

А вообще в бланке декларации по этим строкам есть рядом формула расчета — посчитайте и проверьте, у вас везде нули должны получиться.

Уточнение по строкам со взносами:

140 2076

141 2076

142 4698

143 6639

140=141, так как во втором квартале вы взносы не платили и вычесть ничего не можете. Тогда по строке 040 будут не прочерки, а 1219 руб. Получается, что так как во втором квартале вы взнос не платили, вычесть вы ничего не можете, соответственно, по итогам полугодия получается авансовый платеж в 1219 руб. По итогам года взносы покрывают налог и его сумма к уплате = 0.

Дарья, просветите пожалуйста в вопросе в прошлом году обратилась за помощью к специалисту по заполнению декларации за 2014 г— ИП без работников, доходы.

1кв. 25960. 110стр

6мес 40680. 111стр

9мес. 67760. 112стр

год. 98962. 113стр

130. 1558

131. 2441

132. 4066

133. 5938

Страховые взносы оплачены одной суммой в 1 квартале

1кв. 22261

Вопрос — правильно ли мне заполнили след строки

020 ——

040. 883р

070. 1625р

100. 1872р

Эти суммы пришлось оплатить .Думала,если я оплатила страховые взносы одной суммой в 1 квартале, то налоги по квартально платить не надо. Разъясните пожалуйста. Спасибо.

Да еще забыла написать, что в строках заполнили мне следующие суммы

140. 1558

141. 1558

141. 1558

142. 1558

Верно ли это? Еще раз спасибо.

Взносы вычитаются в том периоде, когда они фактически были уплачены. На них можно было уменьшить платеж только в 1 квартале, что вам и указали в декларации. На следующие периоды их перенести нельзя.

В этом случае лучше платить равными частями поквартально.

У вас проверки везде будут, так как взносы покрывают налог. Код ОКТМО поставьте только.

ОГРОМНОЕ ВАМ СПАСИБО.

Дарья, подскажите!

переплатили авансовые платежи в 1,2,3 кварталах (не уменьшили сумму налога на взносы). Теперь по сути налоговая нам должна 200 руб. Я так поняла, фактическая уплата не отражается в декларации? Значит по 20, 40, 70 отражаем фактически начисленный налог, а по стр.100 будет задолженность?

В декларации ставите не фактические платежи, а то, что получится по расчетам, то есть с учетом уменьшения на взносы. Сумму, которую вы переплатили, можно будет зачесть в счет авансовых платежей по налогу уже в 2016 году. Вы сначала оплачиваете налог по итогам года, потом сверяетесь с налоговой, чтобы выявить переплаченную сумму, потом пишите письмо с просьбой зачесть в счет следующих платежей. Последовательность действий уточните в своей налоговой

Дарья, Здравствуйте! Подскажите пожалуйста, сумма дохода за 2015 год с копейками. Как указывать в декларации с копейками или округлять сумму?

Округляйте, копейки не указываются

Спасибо за ответ, просто у меня 11 копеек висят.

Добрый день! У меня ИП , доходы 6%, в 2015 году работников не было три квартала, в 4 квартале приняли рабника, как заполнить деклорацию в этой ситуации?

Сдаете ее как ИП-работодатель

Здравствуйте!такой вопрос.. ИП, УСН 6%,зарегистрировано в сентябре 2015г.Доходов не было,но были движения по расчетному счёту,а именно: поступление ден.средств по договорам беспроцентного займа и последующая оплата оборудования, списывались банковские комиссии. Могу ли я подать нулевую декларацию и должна ли я как-то подтверждать в ифнс,что поступления на счёт это не доходы.Заранее спасибо за ответ

Вы подаёте нулевую декларацию на основании кудир, которую должны вести. Все движения по вашему р/с были либо расходами, либо поступлениями, которые к доходам не относятся. В случае проверки поступление по договору займа надо будет подтвердить нпосредственно договором займа.

Дарья, добрый день! Прочитала все Ваши комментарии к вопросам, думала найду полный аналог своему вопросу, но не получилось. Кое-какие примеры есть очень близко, но не совсем, поэтому обращаюсь к Вам за разъяснениями.

Подскажите, пожалуйста, правильно ли я заполняю декларацию за 2015г?

ИП открыт с 28.01.2015г, без работников, УСН 6%. Доходы начались только в августе. Обязательные взносы уплачены только в 4 квартале 20645,64 = ПФР 17260,02+ ФОМС 3385,62. Авансовые платежи по налогу не делала.

Сумма доходов нарастающим итогом:

110 ——

111 ——

112 31700

113 114815

Сумма исчисленного налога:

130 ——

131 ——

132 1902

133 6889

Взносы:

140 ——

141 ——

142 ——

143 6889 (хоть уплачено больше, но указывается сумма равная исчисленному налогу, верно?)

Далее, по разделу 1.1. при заполнении получается:

020 ——

040 ——

050 ——

070 1902

080 ——

100 ——

110 1902

По строке 070 — — должен был быть такой аванс, но он не был оплачен, и соответственно не уменьшен на взнос (т.к. взноса в этот период не было)Так и указывать?

По строке 110 — так получилось по формуле в декларации. Это верно?

В остальных строках получаются прочерки, верно?

Таким образом получается, что по авансовому платежу исчисленного налога за 1-3 кварталы (стр 070) имеется просрочка и будут начислены пени, но по итогам года дополнительно платить ничего не нужно, т.к. все оплаченные обязательные взносы больше, чем все исчисленные налоги? Или мне эту сумму 1902р все -таки нужно заплатить, а потом она окажется переплаченной и можно будет её зачесть в 1 квартал 2016г?

Заранее благодарю!

Возможно вопросы все скомкала, просто впервые столкнулась с декларациями, много вопросов остается по уже прошедшему 2015 году. Зато после Ваших развернутых ответов очень много расставилось по местам в голове, но учесть это смогу только в 2016г.

Спасибо!

По-моему, у вас все правильно. Доходы и суммы исчисленного налога указываете только по итогам 9 мес и года, остальное — прочерки. Взносы только в строке 143, остальное прочерки. Да, указываем их в размере не больше налога — все правильно, по этим строкам в декларации есть подсказка для заполнения.

Остальное все правильно. По итогам 9 мес надо было платить авансовый платёж, сейчас по итогам года у вас эта суммы стоит по строке 110 как сумма к вычету. Платить его сейчас уже не надо, налоговая посчитает пени. По итогам года налог равен нулю.

Если бы вы заплатили авансовый платёж после 9 мес, то по итогам года у вас возникла бы реальная переплата по налогу — эту сумму можно было бы либо вернуть, либо зачесть в счёт будущих платежей уже за 2016 год

Спасибо огромное за ответ!

Еще небольшое уточнение — ОКТМО указываю в стр 010, т.к. ИП зарегестрировано в январе, верно? Остальные строки ОКТМО — прочерки?

Заранее спасибо.

Да, только в стр 010, в остальных ставится, если в течение года он менялся

Спасибо, Дарья!

Добрый день.

Подскажите, правильно я заполнил декларацию:

В 2015 году доход был только во 2-м и 3-м квартале по 150 000, в 1-м и 4-м дохода не было. Наемных работников нет.

В декабре заплатил: 22 261.38 = 18 610,80 (ПФР) + 3 650.58 (ФФОМС). Больше никаких платежей не делал.

110: —

111: 150000

112: 300000

113: 300000

130: —

131: 9000

132: 18000

133: 18000

143: 18000 ( Указываю именно эту сумму т.к. она 6% от 300 000, а не реально оплаченные 22 261.38)

В разделе 1,1:

040: 9000

070: 9000

110: 18000

По-можем, все правильно. Два раза платили авансовые платежи, а по итогам года налог = 0, соответственно, сумма получается по строке 110 — к вычету

Добрый день! Подскажите, пожалуйста, по следующей ситуации. ИП на УСН (доходы) с наемными работниками, ставка налога 3% (потому что Севастополь). Страховые взносы в фонды за сотрудников и фикс.взносы ИП по периодам нарастающим итогом превышают начисленные 3%/2, при этом сумма начисленных 3 % нечетная в некоторых периодах. Например, стр.130 разд.2.1 декларации составляет 7321 руб., сумма страховых взносов фактически уплаченных до 31.03 составляет 10000 руб., что больше половины исчисленных 3%. Какую сумму брать к вычету по стр.140 7321/2 = 3660,50: 3660 или 3661? По правилам округления в порядке заполнения декларации УСН 0,5 округляется до целого рубля. Если придерживаться этому правилу, в стр.140 необходимо поставить 3661, но это будет больше, чем 1/2 от 7321. Как в такой ситуации правильно округлить суммы?

Ставьте 3661, ничего страшного в этом нет. Вы делите 7321 пополам и округляете по правилу, которое сами же и описали

Добрый день. ИП на УСН доходы. Получила в 2015 субсидию на возмещение лизинговых платежей. Сразу ее использовала по назначению. в КДиР её учет раздельно отразила. Следовательно налогом она не облагается. Нужно ли заполнять 3 раздел декларации и по какому коду её проводить? Спасибо

1. В 3 разделе декларации отражаются средства, полученные в рамках целевого финансирования и не учитываемые при формировании налогооблагаемой базы по УСН. Сомневаюсь, что полученная вами субсидия относится к этой же категории. Соответственно, в 3 разделе показывать ее не надо. Что касается кодов: коды по видам целевого финансирования есть в приложении в порядку заполнения декларации УСН — просмотрите его, ничего подходящего для вашего случая, по-моему, там нет.

2. Субсидии, полученные на возмещение расходов, отражаются в КУДИР, если при исчислении налога используется база «Доходы минус расходы». При этом суммы отражаются и в доходах, и в расходах, которые были произведены за их счет. Далее при определении налогооблагаемой базы получается, что и в доходах, и в расходах учтена одна и та же сумма, которая «съедает» сама себя и на величину налога не влияет.

В вашем случае вы используете базу «Доходы», поэтому отражать в КУДИР суммы субсидии не нужно, иначе база будет завышена — субсидия учтется в доходах, а расходы в этом случае в счет не принимаются. Отсюда вопрос! Как вы раздельно отразили ее учет в КУДИР?

Спасибо большое, Дарья за ответы. Но я «перелопатила» очень много литературы по этому поводу, и точно знаю, что даже если УСН Доходы, субсидию все равно отражать как доходы и расходы в КУДиР. В моем случае — я «отразила» её в бумажном варианте (на всякий случай для налоговой), а в программе: для расчета налогов и отражения по отчетам, она у меня не фигурирует, как вы правильно заметили, что раздельно по-умному ее не отразишь.

Добрый день! У нас ТСЖ на УСН Доходы 6% с работниками. Раньше сдавали нулевую декларацию, т.к. не было доходов( Взносы собственников являются целевыми поступлениями). В четвертом квартале образовался ДОХОД от размещения оборудования интернет провайдера. Правильно ли заполнили декларацию: Раздел 2.1. стр.110-0, стр.111-0, стр.112-0, стр.113-22800. Стр.130 — 0, стр.131 — 0, стр.132 — 0, стр.133 — 1368. Стр.140 -20213, стр.141 — 40859, стр.142 — 61515, стр.143 — 82171. Получается, что сумма взносов уплаченных за год превосходит размер налога. Как быть в этой ситуации? Получается что размер налога можно уменьшить на 50%? Насколько это верно? И тогда Раздел 1.1. будет выглядеть так: стр.020 — 0, стр.040 -0, стр.070 — 0, стр.100 — 684 ????

У вас по строкам 140, 141 и 142 будут прочерки вы не можете поставить здесь взносы, так как налог равен нулю. По строке 143 ставите 684 рубля — столько сколько можно вычесть. А строки раздела 1.1 правильно.

Большое спасибо!!! Очень помогли!!!

Добрый день, помогите разобраться с 3 разделом декларации: какие выбрать коды и какие графы необходимо заполнить — совсем запуталась. Отчет о целевом использовании средств Остаток на 01.01.15 820446.3 — средства на расчетном и спец.счете + дебит.задолжность Начислено 1128076.03 Из них:

261085.48 Начислено на капитальный ремонт

74242.44 Начислено на текущий ремонт

680555.7 Начислено на содержание и обслуживание общего имущества

19873.58 излишне начисленные коммунальные платежи за 2015г. собственникам направленны на целевое использование

249.24 проценты начисленные банком по специальному расчетному счету

69953.59 возврат излишне уплаченных ден.средств от СПГЭС на основании сверки

22116 прибыль направленна на целевое использование на содержание и ремонт

Израсходовано 923689.55 -Использовано согласно смете доходов и расходов

Остаток на 31.12.15 1024832.78 средства на расчетном и спец.счете + дебит.задолжность

Предполагаю взносы на содержание и обслуживание жилья проводить под кодом 120, взносы на текущий и капитальный ремонт под кодом 112, а остальные денежные средства, направленные на целевое использование под кодом 141. Насколько это правильно и как это должно выглядеть в разделе №3

С кодами не помогу — тут смотрите сами, что у вас и куда.

В 3 разделе заполняете данные по кодам, то есть:

Ставите код, затем заполняете дату их поступления и дату срока использования. В следующих графах ставите: в графе 4 — сумму средств, полученных по этому коду, в графе 5 — сумму использованных по назначению средств, далее под ними надо проставить графы 6 и 7 — неиспользованную сумму, срок использования которой не истек, и сумму, которая использована, но не по назначения. Соответственно, вам надо по каждому коду еще подвести итоги: использовано/не использовано и как — по назначению или нет.

Если вся сумма, которая была в графе 4 использована — в графе 5 стоит такое же число, то графы 6 и 7 — ставим прочерки как в примере в статье

Спасибо!!!

Что писать в стр 140-143 в отчетной деклорации ИП на УСН (доходы) без работников? Взносы платила поквартально

В строках 140-143 ставите взносы за себя, нарастающим итогом каки налог. Цифры ставятся с учётом ограничения, то есть сумма взносов к вычету не может превышать сумму налога в аналогичной строке 130-133 — подсказка есть в бланке декларации.

Добрый день. Подскажите, пожалуйста, по следующей ситуации.ИП на УСН доходы без работников.

Стр-110 341500

Стр-111 868500

Стр-112 1601640

Стр-113 2477895

Стр-130 20490

Стр-131 52110

Стр-132 96098

Стр-133 148674

В 1 кв 2015 я заплатила фикс. стр взносы за ИП в сумме 5565,35 (за 1 кв)

Во 2 кв 2015 уплатила фикс. стр взносы ИП в сумме 5565,35(за 2 кв)+415 (за 1 кв)превышение свыше 300000

В 3 кв 2015 уплачены фикс. стр взносы ИП в сумме 5565,35(за 3 кв)+5270 (за 2 кв)превышение свыше 300000

В 4 кв 2015 уплатила фикс. стр взносы ИП в сумме 5565,35(за 4 кв)+7331,40(за 3 кв)превышение свыше 300000

По декларации выходит стр 020=14925

стр 040=25639

стр 070=33153

стр 100=39679

Правильно я понимаю, что должна доплатить 1% свыше 300000 в сумме 8763

и налог 6% в сумме 33997

Про доп взнос правильно, а откуда 33977 взялось?

2477895*6%=148673,7 -это начислен 6%.

отнимаем 22261,40 фикс. стр взносы ИП за год

отнимаем 13016,40 превышение свыше 300000 за 1,2,3 кв