Как заполнить декларацию по ЕСХН : пошаговая инструкция + пример заполнения

Здравствуйте! Сегодня поговорим про заполнение налоговой декларации по ЕСХН и приведем примеры.

ЕСХН – система налогообложения, на которую могут перейти ИП и юрлица, являющиеся сельскохозяйственными производителями. Сегодня разберемся в том, как по ЕСХН отчитываться, а точнее, как самостоятельно заполнить декларацию. Итак, рассказываем обо всем по порядку.

Содержание

Декларация по ЕСХН

Декларация по ЕСХН сдается единожды — по итогам года в срок до 31 марта. Сдают ее ИП и ООО, выбравшие этот спецрежим. Бланк декларации установлен Приказом ФНС России № ММВ-7-3/384@ от 28.07.2014 г. Посмотреть и скачать бланк декларации ЕСХН.

Из основных правил заполнения следует помнить следующее:

- Заполняем либо от руки, либо на компьютере – затем распечатываем;

- Допустимый цвет чернил – черный, фиолетовый, синий;

- Нельзя печатать бланк на обеих сторонах листа и скреплять листы документа степлером;

- Не допускается исправление ошибок;

- В пустых ячейках ставим прочерки;

- Текстовые данные пишем большими печатными буквами;

- Стоимостные показатели ставятся в целых рублях;

- Все страницы нумеруются – 001, 002 и так далее.

Эти требования, в принципе, стандартные, поэтому перейдем к заполнению бланка. Сам бланк декларации ЕСХН состоит из:

- Титульника;

- Раздела 1 – в нем ставится сумма налога к уплате в бюджет, то есть результаты всего расчета;

- Раздел 2 – здесь показывается сам расчет налога;

- Раздел 2.1 – отражаются суммы не отнесенного на финансовые результаты убытка прошлых лет и убытка, принимаемого в уменьшение базы по налогу за отчетный год;

- Раздел 3 – отражаются сведения о поступлении и целевом использовании средств, если такие были в отчетном году.

Заполнение декларации по ЕСХН — пошаговая инструкция

Ниже пройдемся по 5 шагам заполнения декларации по ЕСХН и приведем примеры заполнения по каждому листу.

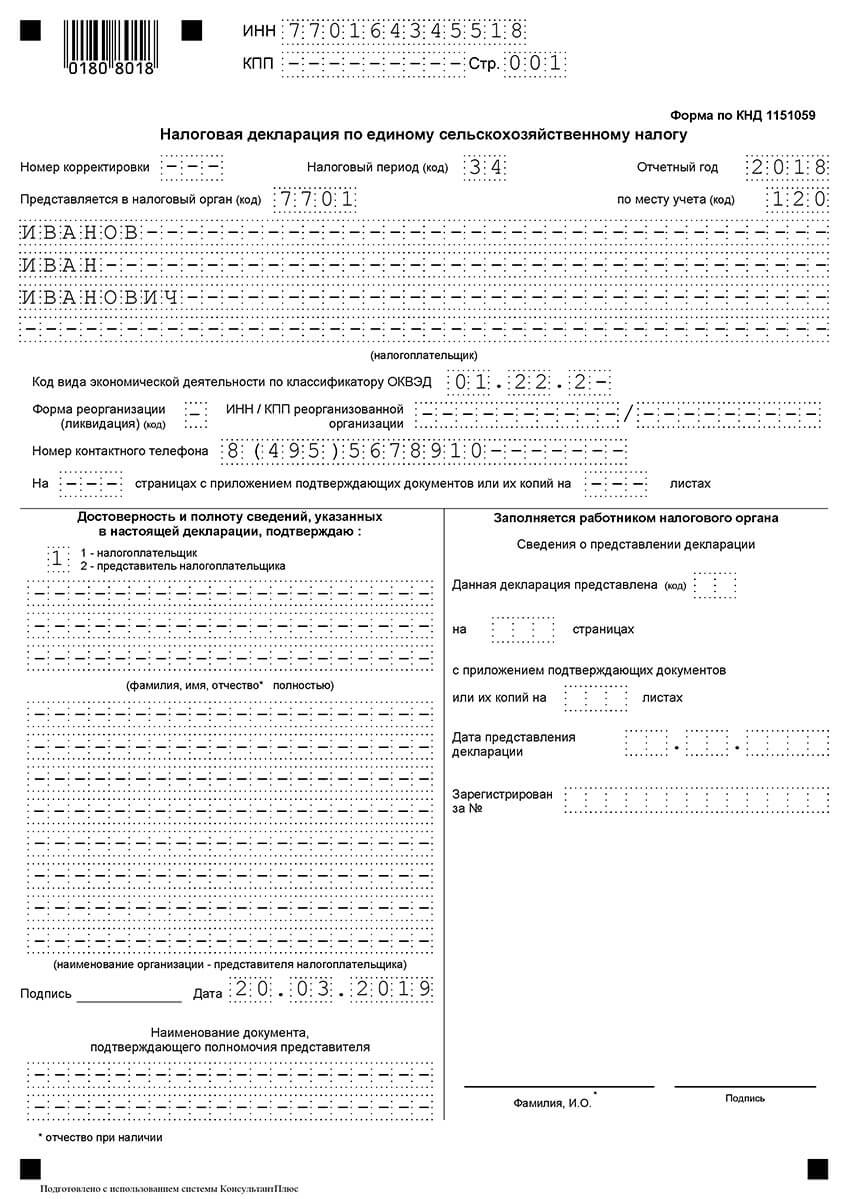

Шаг 1 — Заполнение титульника

Если вы уже заполняли какую-нибудь декларацию или читали, например, статью о заполнении декларации на УСН-Доходы, то проставить данные на титульном листе вам не составит труда. Здесь все очень просто, нужно проставить:

- ИП ставит ИНН, а юридические лица – указывают еще и КПП;

- № страницы на титульнике будет 001, на следующих листах – 002 и т.д.;

- Номер корректировки изначально указываем «0—», если затем будете подавать уточненную декларацию – проставите «1—», если будете исправляться еще раз — «2—» и т.д.;

- Код налогового периода – ставим 34 (соответствует году, остальные коды смотрите в Приложении 1 к приказу ФНС, утверждающему);

- Затем проставляем отчетный, код своей налоговой и код места представления (для ИП это будет «120» — по месту жительства, для простых юрлиц «214» — по месту нахождения, остальные коды смотрите в Приложении №2 все к тому же уже указанному выше приказу ФНС);

- Затем ИП построчно указывает ФИО, юрлицо – полное наименование;

- Проставляем код ОКВЭД;

- При необходимости ставим код формы реорганизации / ликвидации, а также соответствующие ИНН / КПП реорганизованного юрлица;

- Указываем телефон для контактов;

- Проставляем количество страниц (сколько их всего в вашей декларации) и количество страниц приложений (если какие-то приложения есть).

Далее как обычно: левый блок для лица, подтверждающего сведения в декларации, правый – для работника ФНС.

Пример заполнения титульника выглядит так:

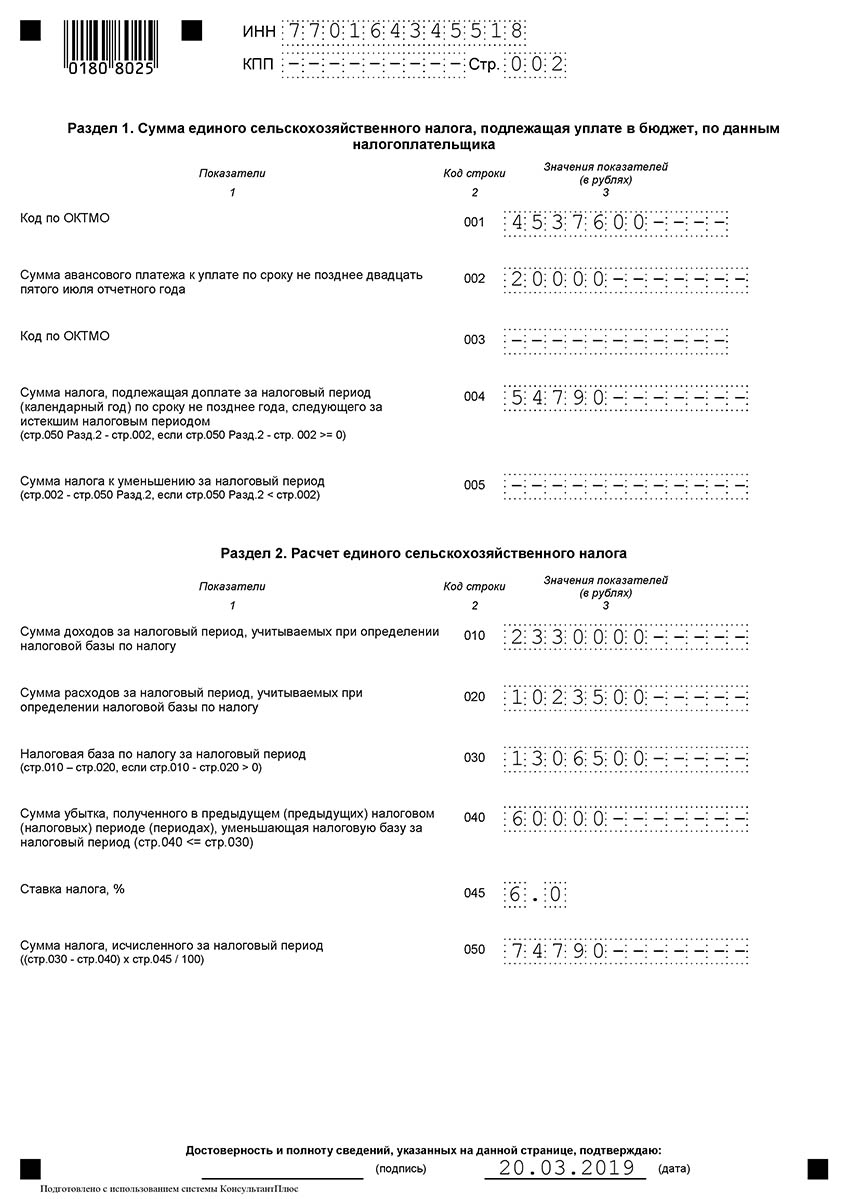

Шаг 2 — Делаем расчет в Разделе 2

Почему мы перепрыгиваем первый раздел? Раздел 1 — итоговый, поэтому сначала надо заполнить данные в Разделах 2 и 2.1.

В Разделе 2 у нас строк совсем немного, мы здесь ставим:

- По строке 010 – сумму доходов за год;

- По строке 020 – суму расходов за год;

- По строке 030 – считаем налоговую базу, строка 030 = 010 – 020;

Важно! Если разница между доходами и расхода отрицательная, то есть мы получили убыток, то считаем, что налоговая база у нас = 0 и по строке 030 у нас будут стоять прочерки.

- По строке 040 – проставляем сумму убытка предыдущих периодов, на которую мы уменьшаем налоговую базу по этому году, эту цифру мы берем из строки 010 Разд. 2.1. Как сделать расчеты в этом разделе покажем чуть ниже.

Важно! Показатель по строке 040 не может быть больше строки 030, так как мы не можем списать убытка больше, чем у нас есть прибыли в текущем году.

- По строке 045 – ставим ставку налога (стандартная – 6%);

- По строке 050 – считаем налог, строка 050 = (030 – 040) * 6%.

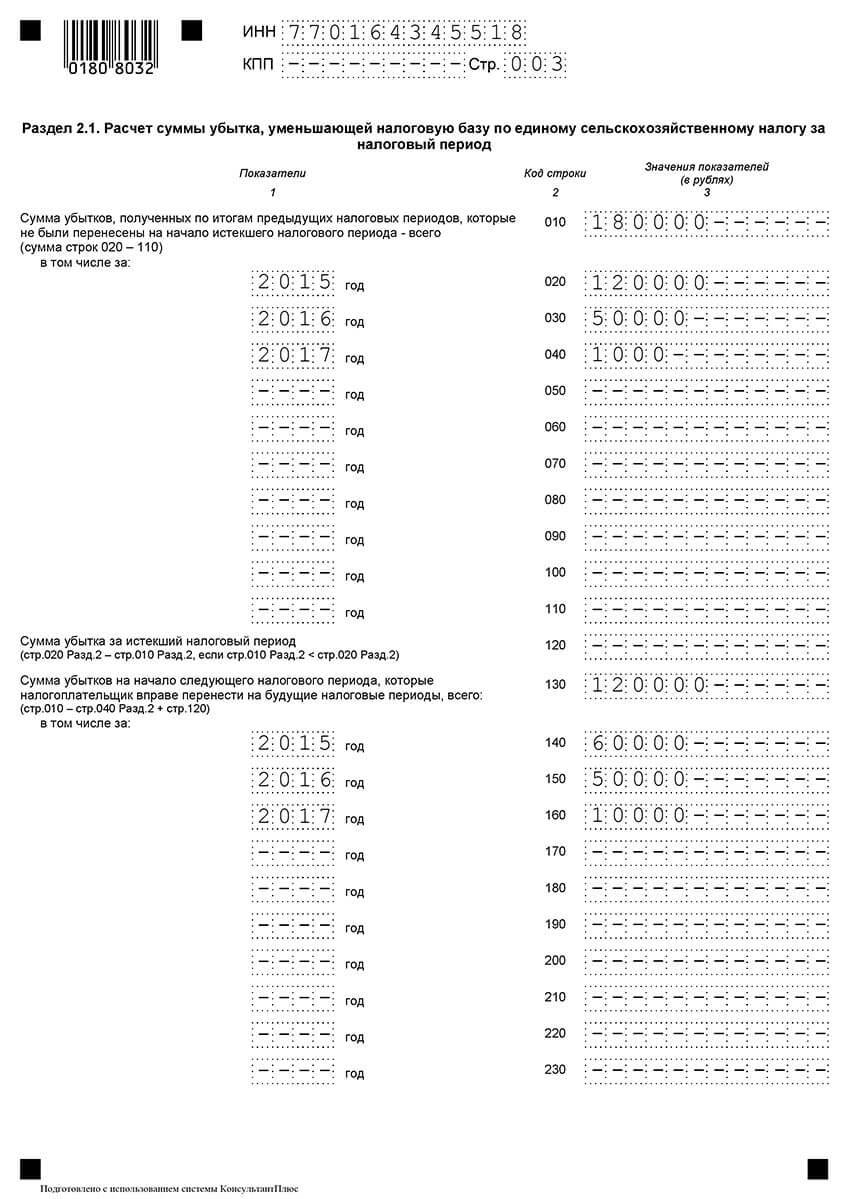

Шаг 3 — Заполняем суммы убытков в Разделе 2.1

Этот раздел надо заполнить, если в предыдущие года предприниматель получил убыток, а не прибыль. Этот убыток вы вправе списывать на протяжении 10 лет, уменьшая на него налоговую базу, но делать это разрешается только в хронологическом порядке. То есть, например, у нас был получен убыток в предыдущие три года: в 1 году – 120 тыс. рублей, во 2 году – 50 тыс. рублей, в 3 году – 10 тыс. рублей. При таком раскладе мы списываем сначала убыток 1 года, затем 2 года, и только потом с 3 года. При этом уменьшить базу по налогу в текущем году можно как на весь убыток, так и на его часть, просто помним правило о том, что в Разделе 2 строка 040 не может быть больше строки 030.

Итак, что здесь указываем:

- По строке 010 – ставим общую сумму убытков предыдущих лет, которые на начало завершившегося налогового периода не был еще перенесены. По нашему примеру эта строка будет равна 180 000 рублей.

- В блоке строк 020-110 – расписываем эту сумму по годам. По нашему примеру мы расписываем три года в строках 020, 030 и 040, в остальных – ставим прочерки;

- По строке 120 – указываем сумму убытка этого года. Строка 120 равна разнице строк 020 и 010 из Разд. 2 (если расходы больше доходов). У нас в примере в 3 году была получена прибыль, поэтому в этой строке стоят прочерки;

- По строке 130 – ставим сумму убытка, который остался не перенесенным в уменьшение базы этого года и будет перенесен в будущих налоговых периодах. В нашем примере пусть мы перенесем в строку 040 Разд. 2 только 60 000 рублей, соответственно, на следующие периоды у нас останется 120 тыс. рублей.

- В строках 140-230 расписываем эту сумму по годам. У нас в примере это будет так: 1 год – 60 тыс. рублей, 2 год – 50 тыс. рублей, 3 год – 10 тыс. рублей.

Важно! Показатели строки 130 и строк 140-230 из этой декларации пойдут в строку 010 и строки 020-110 соответственно в декларацию уже по итогам следующего года.

Пример заполнения этого раздела выглядит так:

Шаг 4 — Указываем итоговые данные в Разделе 1

Теперь возвращаемся к Разделу 1. Что заполняем здесь:

- В строке 001 – прописываем свой код ОКТМО;

- В строке 003 – если код ОКТМО в течение года сменился – ставим его новое значение, если не менялся – прочерки;

- В строке 002 – указываем величину авансового платежа по ЕСХН, рассчитанного по итогам полугодия. Допустим, что мы перечислили платеж в 20 тыс. рублей.

- В строке 004 – ставим сумму, на которую следует доплатить налог по итогам года. В нашем примере строка 050 Разд. 2 = 74 790 рублей, из которых 20 тыс. рублей мы уже перечислили, значит, строка 004 = 54 790 рублей.

Важно! Если у нас получилось так, что авансом за полугодие мы переплатили, то есть у нас строка 002 Разд. 1 больше строки 050 Разд. 2, то мы заполняем не строку 004, а строку 005 – налог к уменьшению. Такая ситуация возможна, когда во втором полугодии были совершены большие расходы, которые перекрыли все доходы, и в результате по итогам года у нас вышел убыток.

Пример заполненных 1 и 2 Разделов выглядит таким образом:

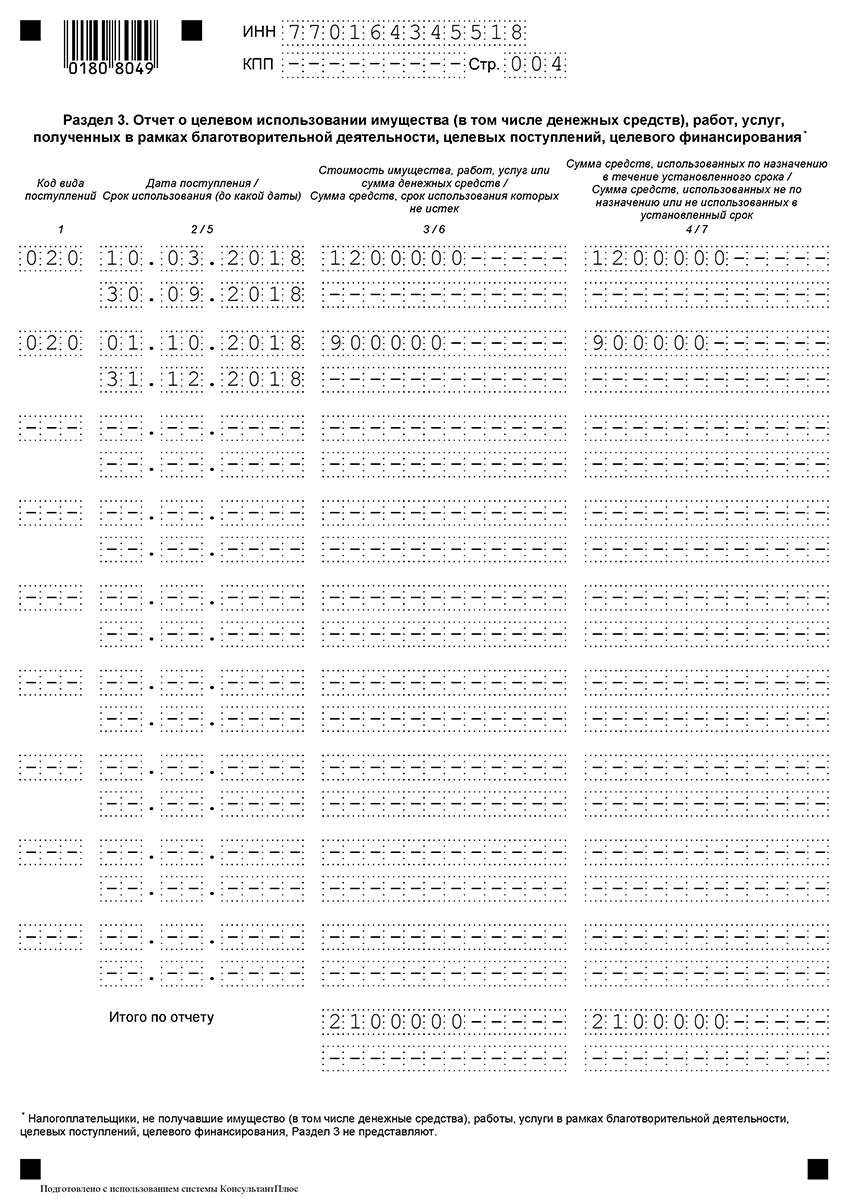

Шаг 5 — Как заполнить Раздел 3

Здесь все аналогично декларации по той же упрощенке:

- Проставляем код поступления;

- Ставим дату поступления и срок использования;

- Указываем сумму поступления и сумму использованных средств;

- Указываем суммы средств, которые были использованы по назначению / не по назначению;

- В конце отчета подводим итоговые показатели.

Пример заполненного Раздела 3 представлен ниже:

Заключение

Итак, декларация по ЕСХН готова, ставим даты, подпись и печать – и ее можно сдавать в налоговую. Сдать декларацию по ЕСХН, как и другие, можно тремя способами: в бумажном формате (лично / через представителя), почтовым письмом с описью вложения или электронно. ИП сдают документ по месту жительства, юрлица – по месту нахождения.

Спасибо за внимание. Также вам может быть интересен КУДИР для ЕСХН.