Приходный кассовый ордер (бланк ПКО): можно ли выдавать вместо чека или БСО

Можно ли выдать клиенту вместе кассового чека квитанцию от ПКО? И правомерно ли вообще выдавать подобный документ? Поставленные вопросы довольно интересны.

Причина этому проста: есть реальные примеры, когда ИП, продавая какой-либо товар клиенту, не выдает ему пробитый ККТ чек, а предоставляет лишь квитанцию от приходника (приходного кассового ордера) и, например, накладную. Может ли предприниматель так делать? В каких случаях чек можно заменить другим документом? Начнем разбираться по порядку.

Содержание

Понятия «касса» и «ККТ»: суть и отличия

Сначала немного теории. Свое рассуждение начнем с понятий «касса» и «ККТ». Большинство ошибок и заблуждений связано именно с тем, что их смысл часто путают.

Сначала немного теории. Свое рассуждение начнем с понятий «касса» и «ККТ». Большинство ошибок и заблуждений связано именно с тем, что их смысл часто путают.

Итак, касса – это все операции ИП (или организации), проводимые в наличной форме. Это могут быть как операции по приходу (поступление доходов), так и по расходу (расходование средств на разные цели). Все операции с наличными деньгами должны отражаться по кассе. По сути, касса есть у всех ИП и организаций, исключения весьма редки: даже если все операции проходят по безналу, то вы можете снимать деньги на какие-нибудь расходы на нужды бизнеса, например, на покупку канцелярии.

«Касса» — это своего рода воображаемый «кошелек», куда поступают деньги и откуда они берутся на расходы. Для организаций понятие «касса» выглядит более простым для понимания, так как в бухучете по плану счетов есть специальный счет 50 «Касса», по которому и отражаются все операции с наличностью.

ККТ – контрольно-кассовая техника, необходимая для проведения наличных расчетов за проданные клиенту товары, (или услуги), то есть непосредственно сам аппарат, который выбивает чек.

Определение из закона вообще звучит вот так:

Контрольно-кассовая техника – электронные вычислительные машины, иные компьютерные устройства и их комплексы, обеспечивающие запись и хранение фискальных данных в фискальных накопителях, формирующие фискальные документы, обеспечивающие передачу фискальных данных и печать фискальных документов на бумажных носителях в соответствии с правилами, установленными законодательством РФ о применении ККТ.

Сразу отметим важные отличия:

- По ККТ идет учет только наличности, поступающей от покупателей за купленные у вас товары или услуги, по кассе приходом считаются все наличные поступления – выручка из ККМ за день, снятие денег с расчетного счета и так далее.

- Из ККТ нельзя тратить деньги – здесь нет расходной части, деньги на расходы могут быть выданы исключительно из кассы.

Вывод: касса не равнозначна ККТ – это разные понятия, обозначающие разные вещи. Касса – все наличные операции предпринимателя или организации (некий «большой кошелек»), ККТ – непосредственно аппарат для принятия денег у клиента и выбивания чека. Связь между двумя понятиями можно легко показать: в конце дня выручка магазина из ККМ сдается в кассу ИП (организации), операция оформляется приходником.

Нормативное регулирование вопроса

Итак, «кассу» и «ККТ» мы разделили между собой. Теперь разделим законодательные акты, регулирующие эти вопросы. Особо выделим два из них:

- Закон № от 22.05.2003 г. «О применении ККТ при осуществлении наличных денежных расчетов…» № 54-ФЗ – регламентирует применение ККТ.

- Указание ЦБ от 11.03.2014 г. «О порядке ведения кассовых операций…» № 3210-У– регламентирует ведение кассы.

Изучив документы, делаем вывод, что касса, то есть наличные операции есть у всех ИП и организаций (исключения могут встретиться, но очень-очень редко), а значит и вести их должны все. Право не оформлять документы по кассе (приходник, расходник, кассовая книга) есть только у ИП, которые учитывают доходы / расходы и физические показатели согласно нормам НК РФ (например, в КУДИР).

Вывод: повторимся еще раз, «касса» не равна «ККТ». Обязанность заполнения кассовой книги совершенно никак не связана с обязательным использованием ККТ при принятии оплаты от клиентов в наличном виде. Вполне реальна такая ситуация, что у вас есть ККТ, как этого требует законодательство, но вы как ИП пользуетесь правом не заниматься оформлением кассовых операций. Или, наоборот, вы как ИП попадаете под действие одного из исключений Закона № 54-ФЗ и ККТ не используете, например, выписывая БСО физическим лицам, но оформляете кассовые операции по приходу, заполняя приходники и кассовую книгу в контрольных целях.

Кассовый чек и ПКО

Описанные выше различия позволяют сделать вывод о различии двух документов – ПКО и кассового чека.

Кассовый чек – документ, который выбивает ККТ. В чем его смысл? Для клиента чек является подтверждением того, что ИП получил от него деньги. Соответственно, в дальнейшем, покупатель сможет с чеком обратиться с претензией, если товар оказался некачественным. Для ИП выбивание чека – подтверждение принятия наличных денег, то есть фактически подтверждение формирования суммы общей выручки от продаж.

ПКО – первичный бухгалтерский документ, служащий для оформления операций по «кассе». Значение приходного ордера совершенно иное: он используется непосредственно для учета движения наличности внутри вашей деятельности (или внутри организации).

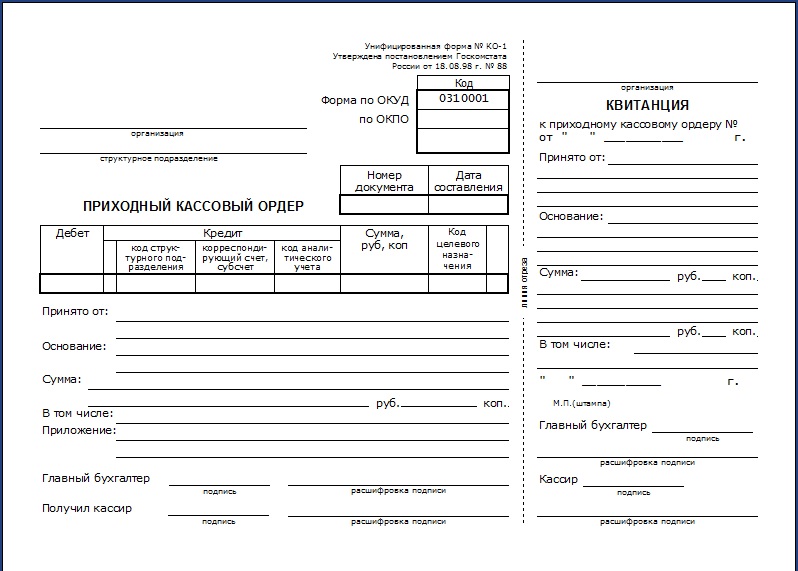

Выглядит этот бланк так:

Вывод: ПКО не равнозначен кассовому чеку и заменить его не может. С помощью ПКО оформляют поступление денежных средств из различных источников, а не получение в ККТ денег от клиентов за купленный товар.

Теперь переходим к самому вопросу: можно ли выдать покупателю только квитанцию от ПКО? Постараемся дать подробный ответ. Опираться будем непосредственно на закон № 54-ФЗ.

Что мы имеем в исходных данных

- ККТ должна применяться организациями и ИП, если они осуществляют расчеты наличностью, банковскими карточками, электронными средствами платежа;

- если все продажи у вас проходят через расчетный счет (безналичный расчет), ККТ не применяется, так как просто не нужна;

- из общего правила есть исключения, когда ККМ все-таки можно не применять:

- оказание услуг населению (могут не использовать ККТ до 01.07.2021 г.);

- специфика деятельности или месторасположения;

- плата налога по вмененке или патенту.

- О всех исключениях мы уже рассказывали в предыдущей статье.

- каждое из исключений Закона о ККТ сопровождается некоторым условием, выполнение которого обязательно (что нужно выдавать вместо чека и каким образом этот документ должен быть оформлен).

Вывод: главный документ, служащий подтверждением оплаты клиентом товаров и услуг, – кассовый чек. Если Закон о ККТ обязывает вас использовать кассовый аппарат — вы обязаны выбивать чек, если вы можете не использовать ККТ, но она у вас есть (попадаете под исключение, но не пользуетесь этим) – вы обязаны выбивать чек.

Получается, что наличие ККТ обязывает ИП выдавать покупателю именно чек, а не какой-нибудь другой документ. Проговорим сразу еще несколько ситуаций:

- вы должны применять ККТ, она у вас есть, но чек вы не выбиваете;

- вы вправе не применять ККТ, но она у вас есть (не пользуетесь этим правом) и чек вы не выбиваете;

- вы должны иметь ККТ, но ее у вас нет, соответственно, и чек вы выбить не можете.

Все эти случаю классифицируются как нарушение законодательства. Неприменение ККТ и непробивание чека считаются нарушениями и обеспечат вам привлечение к ответственности даже тогда, когда вы все-таки выдаете какой-нибудь документ покупателю (некий бланк, квитанцию от ПКО и так далее).

Здесь все довольно понятно. Теперь вернемся к исключениям. Каждое из исключений Закона о ККТ сопровождается особыми требованиями. Эти требования заключаются в следующем:

- в ситуации с оказанием услуг населению (то есть физлицам) ККТ можно не применять, но только при условии, что каждый клиент будет получать от предпринимателя заполненный БСО;

- при использовании ЕНВД или патента можно обойтись без ККТ, но выписывать по просьбе клиента товарный чек или прочий документ. В этих документах обязательно должны присутствовать все реквизиты, установленные законодательно;

- при специфичности деятельности или месторасположения разрешено вообще ничего не выдавать.

Вывод: что можно выдать покупателю взамен кассового чека, если обязанность использования ККТ отсутствует? Варианта всего три:

- БСО;

- товарный чек или прочий документ, но с обязательным набором реквизитов;

- не выдавать ничего.

ПКО вместо БСО

Подходит ли ПКО к перечисленным вариантам? Рассмотрим первые два пункта: БСО и «иной документ».

Сразу скажу, что к БСО есть свои требования обязательных реквизитов (п. 2 Постановления Правительства РФ № 359 от 06.05.2008 г.), кроме того, он должен быть утвержден ИП (или ООО) и отпечатан в типографии. Аналогичные требования есть и к «прочему документу» (перечень реквизитов приведен в п. 1 ст. 4.7 закона № 54-ФЗ в редакции от 03.07.2016 г.).).

Теперь рассуждаем дальше. Если операция принятия наличности за товар будет оформляться ПКО, то клиент в таком случае получит квитанцию к ПКО. Может ли она заменить БСО или «прочий документ»? Нет, не может, потому что перечни обязательных реквизитов этих документов расходятся с реквизитами бланка приходника.

Возможно ли доработать форму квитанции к ПКО таким образом, чтобы она отвечала хотя бы требованиям, которые предъявляются к «прочему документу»? Это возможно только теоретически, на практике есть несколько существенных загвоздок:

- Вид ПКО утвержден, он составляется по форме № КО-1 – кто будет дорабатывать унифицированную форму? Желающих найдется немного.

- Чтобы квитанция к ПКО могла сойти за БСО ее нужно не только доработать, но и отпечатать бланки в типографии – этим тем более никто не будет заниматься.

- Имеется и еще один важный момент, еще более теоретический, чем предыдущие. При условии, что первые два пункта будут выполнены (представим себе такое), мы получим, по сути, новый документ. Изначальное предназначение ПКО – учет наличных операций по кассе. Будет ли наш новый документ считаться все еще пригодным для оформления кассовых операций, ведь от КО-1 он будет отличаться? Останется ли доработанный ПКО легитимным для своего первоначального предназначения? Вопрос очень спорный.

Вывод: теоретических рассуждений по этому вопросу может быть очень много, нам это совершенно ни к чему. На практике вывод один: квитанция от приходника не может заменить БСО или «прочий документ», которые должны выдаваться клиенту, если ИП вправе не применять ККТ.

Теперь обратимся к последнему варианту, когда ИП может не выдавать покупателю ничего. По сути, если ИП ничего выдавать клиенту не обязан, но выдает квитанцию приходника, напрямую закону № 54-ФЗ это не противоречит.

Но обратим внимание вот на что. Выдавать квитанцию от ПКО можно лишь тогда, когда наличность приходуется непосредственно в «кассу» ИП (или организации). Напомним, что не выдавать покупателю ничего можно лишь в случае исключений, связанных со специфичностью деятельности и месторасположения.

Получается, что «касса» практически никак не вяжется с этим исключением. Например, ИП никак не может получать деньги в «кассу», если занимается торговлей разносного типа или из цистерн, продажей продуктов на ярмарке. Получается, что выдача клиенту квитанции к приходнику в этом случае косвенно противоречит п. 3 закона № 54-ФЗ.

Вывод: в этом случае теоретически возможность выдавать квитанцию к ПКО, ничего при этом не нарушая, все-таки есть. Но возможность эта настолько мала, а обоснование настолько запутано, что сделать вывод о правомерности таких действий сложно.

Итог всего

Выдача клиенту при расчете наличностью квитанции от приходника в качестве подтверждения оплаты вместо выбитого ККТ чека или иных предусмотренных в случае исключений документов неправомерна. Основным документом в любом случае считается исключительно кассовый чек. Заменить его БСО, товарным чеком или «прочим документом» можно только в ситуациях, предусмотренных законом. ПКО – первичный бухгалтерский документ, у которого есть свое собственное значение – оформление кассовых операций внутри деятельности.

Здравствуйте, я занялась рекламными услугами. Нахожусь на усн 6%. Офиса нет. Имею ли я право работать без ккм и обязательно ли вести кудир? Предоставление услуг происходит по заключению договоров. Кроме договора какие документы я еще должна предоставить клиенту( как юр. лица, так и физ)?

Ангелина, добрый вечер! Отвечу по порядку:

1. КУДИР вести нужно. Согласно ст. 346.24 НК РФ, налогоплательщики обязаны вести учет доходов и расходов в КУДИР с целью определения налоговой базы для исчисления налога.

2. ККМ обязательно нужна в случае, если вы планируете принимать оплату за свои услуги наличными деньгами или с помощью платежных карт. Если все деньги за ваши рекламные услуги клиенты будут перечислять по безналу на расчетный счет, то ККМ не нужна.

3. Кроме договора для юрлиц нужно будет выставлять счет на оплату и выписывать акт об оказании услуг, а с физлицами — смотря как будете рассчитываться — по идее тоже должен быть об акт оказании услуг, чек — если оплата наличными через ККМ, счет на оплату — если безнал. Думаю как-то так.

ККМ не обязательна для ИП, многие ИП работают без неё, просто ведут тетрадь учета

А некоторые вообще никуда ничего не записывают … И если приходят из налоговой прикидываются шлангом -)))))

Здравствуйте.У меня художественная студия для детей и взрослых. Как я могу принимать деньги за проведенный курс? Кассы нет. Есть расчетный счет, но многим не удобно перечислять на него деньги.

Здравствуйте. А какая система налогообложения у вас? Выписывайте товарный чек от руки и все. Есть бланки в интернете.

Получается, вы оказываете услуги физическим лицам, можете выписывать клиенту бланк строгой отчетности

Добрый день! Подскажите обязан ли ИП вести кассовую книгу если выдает кассовые чеки покупателю? Если нет то какие минусы в этом? И должен ли ИП отражать в кассовой книге каждый день, даже если в этот день не было движения по кассе (не было покупателей и не было соответственно и чеков)?

ИП (даже если использует кассовый аппарат и выдает покупателям чеки) может не вести кассовую книгу по форме КО-4 при условии, что в соответствии с требованиями НК РФ ведет КУДИР. В КУДИР отражаете доход по кассе за день — на основании Z-отчета, выгруженного при закрытии кассы за день. Z-отчет снимается каждый день по итогам дня. Если кассу вообще не включали — снимать его, конечно, не надо.

С кассой так и не разобрался.

Я ИП на патенте, начал торговлю в розницу без ККМ, кассовую книгу могу не вести, как понимаю.

1.Приходник должен выписывать, вложив свои деньги в оборот?

2.Расходник — расплатившись за товар и текущие расходы?

3.Как тогда должна оформляться выручка и должна ли? Тоже приходником?

4.Требуется ли документальное подтверждение расходов (накладные, товарные чеки, приходники и/или чеки ККМ других организаций)?

5.Как вести КУДиР, в которой для нас предусмотрен только раздел «Доходы»? Я же не могу учитывать расходники, тогда какой смысл в первичке, которая нигде не учитывается?

Спасибо.

Игорь, да, вы как ИП на патенте можете не вести кассовую книгу, приходники и расходники, при условии, что ведете КУДИР.

Или можете в добровольном порядке вести эти документы в целях дополнительного контроля за движением денежных средств. Обычно это рекомендуют делать, когда у вас есть работники, например, продавцы, то есть те, кто также имеет доступ к деньгам.В этом случае весь приход, вложение денег на какие-либо нужды или выручка, оформляются приходником, закупка продукции и другие текущие расходы — расходником.

В КУДИР отражаете доходы, расходы можете считать и собирать документы опять же для своего контроля.

Спасибо.

Попалась статья, цитата: «все ИП,…получающие наличные деньги от любых лиц, должны продолжать применять ПКО и РКО, но тогда и кассовую книгу для их учета надо тоже вести» «теоретически ИП может не вести кассовые документы, если бы не одно условие – внесение данных в КУДиР производится на основе первичных документов».

Посмотрите дату статьи, сейчас действует вот этот официальный документ — Указание банка России 3210-У от 11.03.2014 г., второй абзац п. 4.1:

Индивидуальными предпринимателями, ведущими в соответствии с законодательством Российской Федерации о налогах и сборах учет доходов или доходов и расходов и (или) иных объектов налогообложения либо физических показателей, характеризующих определенный вид предпринимательской деятельности, кассовые документы могут не оформляться.

23 Июнь 2014. Ссылаются именно на это указание. Может я чего-то не понимаю?

Игорь, ссылка была удалена, потому что запрещено давать ссылки на недоставерные источники. Если приводите примеры законов, норм и т.д., то приводите из КонсультантПлюс или Гарант.

Может быть, там идет речь о том, что ИП может не вести кассовые документы, но все равно ему нужно это делать, чтобы на их основании вносить уже данные в КУДИР? Получается, ведь если нет ККМ, то нет и чеков, и z отчета и т.д. И как бы, чтобы внести данные в КУДИР, нужно все равно вести ПКО, РКО и кассовую книгу. Может так?

Ну вообще-то в предыдущем комментарии я привела полностью подпункт из этого Указания Банка России, по-моему там ясно написано, что «могут не оформляться».

Я поняла, в чем там дело, почему их все-таки надо вести. Вообщем, если у вас нет работников, то вы можете не оформлять ПКО, РКО и кассовую книгу. Это решение лучше оформить приказом.

Если у вас работники есть, то лучше если вы будете их вести — эти документы будут подтверждением того, что вы выплатили работникам зарплату, а также как подтверждение выдачи денег подотчетных лицам. Просто с работниками действительно могут быть разные спорные ситуации, а так у вас будет документальное подтверждение движения денежных средств.

Спасибо!

Дарья добрый день! Помогите разобраться: я ИП 6% Доходы, без работников. Вид деятельности: оказание услуг по продаже и покупке недвижимости. Работаю на договоре с клиентами. Получаю оплату услуг наличными и выписываю ПКО. Нужно ли мне использовать ККМ? И какие документы мне необходимо вести для отчетности?

Яна, если ваш вид деятельности подходит под определение «оказание услуг физическим лицам», то вы можете не применять ККТ согласно п.2 ст.2 ФЗ «О применении ККТ при осуществлении наличных расчетов» № 54-ФЗ. По-моему, в перечне таких услуг есть «Услуги, связанные с операциями с недвижимым имуществом». В этом случае нужно выписывать БСО.

Из отчетности нужно вести КУДИР, данные заносить на основе выписанных клиентам БСО. Кассовые документы: ПКО, РКО, кассовую книгу — можете не вести, для ИП, оформляющих КУДИР это необязательно. Если хотите, можете вести их в целях контроля. В этом случае на основании всех выписанных за день БСО оформляете один ПКО, отражаете поступление средств в кассовой книге.

Подскажите: я не нашла для ИП по недвижимости БСО- может оно не разработано? Как тогда поступать?

Когда используешь БСО, то где они отражаются, нужно ли вести какую-нибудь книгу учета? Большое спасибо за пояснение!

Если подходящих бланков нет (они есть только для некоторых видов деятельности, их действительно немного), то форму БСО можно разработать самим. По нормативным документам, опираться на Постановление Правительства РФ № 359 от 06.05.2008 г. и информационное письмо Минфина России от 22.08.2008 «О порядке утверждения форм бланков строгой отчетности».

При применении БСО нужно вести книгу учета БСО.

Здравствуйте! Очень полезная статья, спасибо. Однако, мне хочется уточнить: допустим, у меня ООО и я провожу для детей развивающие занятия.У меня нет кассы. Я могу получать от родителей деньги по товарному чеку? Мне обязательно нужно сразу нести их в банк на расчетный счет? Заранее благодарна…

Вы оказываете услуги населению, так что можете выписывать бланк строгой отчетности, можно товарный чек, но вы же не продаете товары, поэтому лучше квитанцию, наверное. В любом случае это БСО.

Насчет когда нести деньги банк. У вас ККМ нет, все моменты по кассовым лимитам вас не касаются, вносить деньги на р/с необязательно.

Большое спасибо за ответ!

можно ли расходным кассовым ордером оформить покупку автомобиля?

Если вы покупаете автомобиль у физлица — можно, лимит на наличные расчеты с физлицом не установлен. Между ИП и юрлицами такой лимит составляет 100 тыс. руб. в рамках одного договора — если сумма покупки больше, то это уже должен быть безналичный расчет.

Покупка автомобиля в любом случае должна сопровождаться оформлением договора и составление акта приема-передачи.

Спасибо, а как правильно отразить в 1с? я поставила на 76.11 (расчеты с разными дебиторами и кредиторами), дт 76.11 кт 50.01, потом нужно поставить дт 08.04 (приобретение объектов основных средств) кт 76,11, и дт 01 кт 08.04. или это не правильно будет?

В принципе все логично по счетам, у вас 76.11 что за субсчет?

расчеты с разными дебиторами и кредиторами

я думаю, пойдет. По счетам у вас все стандартно расписано.

Здравствуйте! я ИП 6% Доходы оказание услуг по ремонту компьютеров. Какие БСО мне надо вести? И как быть если я оплатил услуги скажем за рекламу в газете и получил от нипх чек и копию, то мне его как у себя в ечет ставить что я расход вел на такую-то сумму? Спасибо заранее за ответ.

При оказании услуг населению можно не использовать ККМ, а выписывать БСО — в вашем случае подойдет квитанция.

По поводу расходов: отражайте расходы в КУДИР с приложением чека и копии от газеты.

Добрый день, осуществил продажу через интернет магазин.

Деньги мне прислали на карточку сбербанка.

И так же попросили «какой-нибудь» документ, со стоимостью товара.

Что им предоставить?

Спасибо.

Здравствуйте. Товарный чек https://kakzarabativat.ru/formy-dokumentov/tovarnyj-chek-skachat-blank-besplatno/

А если у меня нет ИП?

Там же вас не просят ОГРН писать. Напишите от балды что-нибудь и все. Людям чек для формальности нужен. А вообще лучше открывайте ИП, если серьезно занимаетесь.

Здравствуйте! Я ИП, открываю свою газету, буду принимать рекламу от предпринимателей и организаций. ККМ пока нет, первое время думаю работать без нее. С предпринимателями все понятно — им я буду выписывать БСО (уже изготовлены). А как быть с организациями? Только по безналу? Мы планируем получать деньги на территории заказчика, а кассовый аппарат будет стационарный, если заказчик хочет расплатиться наличными, что оставлять ему вместо чека?

Спасибо!

БСО в рамках наличных расчетов между юрлицом и ИП неприменимы. В вашем случае выхода два: либо работать по безналичному расчету, либо представитель организации будет приходить и платить у вас в офисе.

Здравствуйте, ООО усн 6% занимаюсь натяжными потолками и комплектующими к ним нужно ли Применять ККМ для расчёта с клиентами (физ.лицами) заранее спасибо!

Если вы их продаёте, то нужна, если устанавливаете — то это можно классифицировать как услуги населению и не использовать ккм, а выписывать бсо

Здравствуйте! Подскажите, какие приходные документы должно выдавать ООО физическому лицу, подтверждающие прием денег по договору строительного подряда (касса не лимитирована), чтобы их можно было предоставлять в ФНС для получения вычета? Достаточно ли квитанции к ПКО?

Какого вычета? Кто кому оказывает услуги?

ООО строит дом физическому лицу (ФЛ). После завершения строительства ФЛ хочет предоставить в ФНС документы для предоставления имущественного вычета на строительство (2млн).

1) Достаточно ли будет в примере первого моего сообщения (05.12.2015) квитанции к ПКО,чтобы доказать ФНС понесенные расходы/оплату?

2) является ли квитанция к ПКО доказательным документом для суда, что оплата произведена (у ООО кассового аппарата нет)?

Для получения имущественного вычета физлицу кроме всего прочего надо будет предоставить: копии договоров с организациями по выполнению работ по разработке проектно-сметной или расчетной документации, договоров на приобретение строительных материалов, договоров на подключение к центральным коммуникациям, договоров по выполнению работ по отделке и строительству (если речь идет о недостроенном доме), а также копии всех платежных документов. Это могут быть расписки, платежки, квитанции, чеки к договорам.

Достаточно ли квитанции от ПКО, утверждать не могу, это вопрос к юристам. А почему оплата наличными? Физлицо может же заплатить на расчетный счет? в этом случае у него будет платежка из банка

Наличными потому, что был Договор поручения с ФЛ (представитель компании), что он получит и внесет наличные на расчетный счет. На расчетный счет он не внес, теперь ООО отчитывается передо мной квитанциями к ПКО о принятии наличных в кассу.

В договоре поручения прописана сумма, которую вы платите? Этот договор тоже будет подтверждающим документом

Да, прописана. Есть еще гарантийное письмо от ООО, что человек получивший от меня деньги, исполнит все как положено, если не исполнит, то ООО само внесет на счет.

Но никто никуда ничего не внес (черная бухгалтерия, налоги и т.п.). Боюсь, что все их приходники (задним числом выданные) полная липа.

Значит и гарантийное письмо тоже прикладывайте к договору. Если дело дойдет до суда, то все полученные вами документы, особенно с указанием сумм, которые вы передали, будут важны.

Добрый день!

Я оказываю как ИП юридические услуги, УСН доход/доход, услуги оказываю физ.лица, клиенты просят выдать им документ подтверждающий, что услуги оплачены (оплат наличными). Подскажите, какой документ мне использовать? В суд, для подтверждения расходов, я представляю АКТ, ДОГОВОР И РАСПИСКУ.

Спасибо!

Можно выдавать БСО — квитанцию об оплате

Спасибо! Но как я понимаю, я не могу БСО просто распечатать, мне необходимо заказать в типографии?

можно в типографии, можно — купить, товарные чеки же продаются

Здравствуйте, подскажите пожалуйста…. Хочу списать дебиторскую задолженность, какая максимальная сумма которую могу списать? больше полумиллиона это нормально?

Куда вы ее хотите списать?

Дело в том, что наша организация на УСН доходы минус расходы. и что бы уменьшить налог на УСН я хочу списать дебиторскую задолженность, просто если честно у меня недостаточно опыта я не могу понять как и на что она будет влиять, на начисление что ли? а вообще я думаю проводка будет Дт 91.02 (прочие расходы) Кт 76.14 (расчеты с прочими покупателями и заказчиками)

Татьяна, с дебиторской задолженностью следующая ситуация. Надо различать бухгалтерский и налоговый учет, да и списать дебиторку вы можете только в случае, если по ней истек срок исковой давности или она безнадежна (например, должник ликвидировался).

В бухгалтерском учете проводка будет именно как вы говорите ДТ 91 КТ 76 (62). В налоговом учете на УСН доходы-расходы это списание ни на что не повлияет. Потому что изначально дебиторка — не доход, доход признается по факту оплаты, а если это не было доходом при возникновении, то не будет включаться и в состав расходов при расчете УСН.

Поэтому списать безнадежную дебиторку в бухучете вы можете, но на размер УСН это никак не должно повлиять.

Добрый день, скажите пжл, ИП, работаю по общеустановленному режиму, в расходах есть документ от партнера который выдал мне чек и счет фактуру с актом, но нету приходника — (у них были какие то проблемы, бухгалтера вечно не было на месте, в итоге фирма закрылась) сейчас я уже приходних достать не могу, — может ли налоговая при проверке — убрать этот документ из расходов?

Заранее благодарю за ответ!

Думаю, что не может. У вас есть СФ и акт, подтверждающие факт свершения операции, и кассовый чек, подтверждающий оплату. Если кассовый чек оформлен правильно, то есть имеет все необходимые реквизиты, думаю, что все ок

Здравствуйте, у меня ООО, предоставляем развивающие услуги детям типа кружок по интересам. Скажите, пожалуйста, могу ли я использовть вместо БСО приходник? Я поняла, читая Вашу статью, что не могу. А почему? Чем приходный ордер отличается от БСО? На нем мы в отличие от БСОставим печать, кстати..

БСО — это документ, заменяющий, по сути, кассовый чек в случаях, когда, не используется ККМ. Его назначение — быть выданным покупателю, чтобы подтвердить факт покупки им товара или услуги.

ПКО — первичный документ бухучета, использующийся для отражения движения средств внутри деятельности организации.

Смысл документов совершенно разный.

Я знаю, что многие на этот счет не парятся и выдают клиенту квитанцию от ПКО, но она не может быть равна БСО, так как не содержит всех реквизитов, которые должны быть в БСО. Печать на квитанции — не показатель, если юрлицо отказалось от применения печати, то она вообще может нигде не стоять.

Добрый вечер,

Спасибо большое за ваш ответ!

Возник еще вопрос, если я оплатила партнеру в 2015году (чек и приходник от 2015года) но счет-фактура и акт выставлен 2016 годом (так как эти услуги были полностью оказаны в 2016г) эти расходы я могу включить в 2015год? или сумму переношу на расходы 2016года?

Общеустановленный режим.

Если вы пользуетесь кассовым методом учета доходов/расходов, то можно признать расходы 2015 годом, когда они были фактически оплачены.

Добрый день, как понять кассовым методом учета?

Мы работаем так — партнеры все дают чеки при оплате и после счета фактуры, все это я собираю в течение года — и своим клиентам я выдаю чеки при получении оплаты, значит это и есть ?

Скажите пжл, можно ли исправить отчеты (формы 220) которые были сданы 2013, 2014 годах? сейчас я заметила ошибку… хочу исправить все, как это сделать?

Метод начисления — это когда учет доходов и расходов не связан с фактическим движением денежных средств. Датой получения дохода от реализации признается дата перехода права собственности на товары, передачи результатов выполненных работ, оказанных услуг, а расходы учитываются в том отчетном (налоговом) периоде, к которому они относятся, независимо от фактической выплаты денег или иной формы оплаты.

При кассовом методе доходы и расходы нельзя учесть при расчете налога до тех пор, пока не произошло фактическое движение денежных средств — то есть когда непосредственно заплатили вам или когда заплатили вы. Применять этот метод могут лишь те организации, у которых средний размер выручки за предыдущие четыре квартала не превышает 1 млн руб. за каждый квартал.

какие отчеты вы хотите исправить?

Добрый день. Работаю в медцентре, выдаю БСО клиентам, также есть терминал безналичного расчета, даю чек из этого терминала пациенту. Сегодня приходящий бухгалтер сказала, что к чеку по терминалу я должна давать еще и БСО. Так ли это? Не получится ли это двойная оплата?

Двойная оплата не получится, чек можно приколоть к бсо

Спасибо за ответ.

Добрый день. Работаю ИП на УСН 6%. Оказываю услуги физлицам. При получении наличных могу ли выдавать товарный чек или обязательно БСО? Если можно товарный чек, то указывать его в КУДИР?

Товарный чек и есть БСО. Или вы их просто на бумажке выписываете?

Здравствуйте, подскажите пожалуйста. Рабочие нашей организации копают могилы, я незнаю как правильно назвать эту услугу что бы добавить в план счетов(((

так и назовите

В ОКУН есть услуги по захоронению (код 019505) — можно так назвать

Здравствуйте. Услуга данная так и называется «Копка могил».

Добрый день! У ИП Упрощенная система налогообложения, ИП сдаёт в аренду нежилое помещение фирме. Расчеты происходят через р/с. Нужен ли арендодателю кассовый аппарат?

Если все расчёты проходят через расчётный счёт, то кассовый аппарат ему не нужен, так как наличные расчёты отсутствуют

Спасибо огромное!!!

Здравствуйте! У ИП УСН доходы-расходы. В начале деятельности не было бухгалтера и при наличии кассы, в силу разных ошибочных действий, продавали некоторые товары по договору купли-продажи без кассового чека. Сейчас формируют доходы за год и хотят показать эти продажи, как доходы. Какими документами можно восстановить данные продажи? Можно ли пробить чеки задним числом? Или это будет чревато штрафом со стороны проверяющих органов?

Заранее благодарю за ответ!

Чеки пробить задним числом нельзя, это чревато последствиями. Договора купли-продажи были, а ПКО выписывали? Что выдавали покупателю в подтверждение оплаты?

ПКО давали не всегда, товарный чек тоже иногда. В основном просто договор купли-продажи.

Там, где есть ПКО или товарный чек — подтверждайте ими. Если просто договор купли-продажи, то тут необходимо смотреть, прописаны ли в нем суммы и как он вообще составлен.

За то, что не были выбиты чеки при наличии кассы, грозит штраф за нарушение кассовой дисциплины. В любом случае, в случае проверки налоговики потребуют объяснений. Будьте готовы дать свои объяснения и максимально собрать документы, которые есть по этим операциям.

В договоре прописаны реквизиты сторон, описание товара и стоимость.

Дарья,спасибо большое за Ваши подробные ответы!!!

Добрый день! ИП УСН/Доходы. ККМ нет, р/с имеется, но в данный момент на нем блокировка. Поэтому хочу, чтоб ООО на ОСНО заплатили мне наличкой за визитки и подарочные пакеты по выставленной товарной накладной. Неужели без ККМ совсем нельзя оприходовать выручку? Что ж тогда делать? Буду очень признательна за ответ. Спасибо.

На усн при наличии наличных расчётов ккм обязательна, выписывать БСО можно только при оказании услуг населению, а к вам это исключение не подходит.

Дарья, спасибо за ответ… Но это ужасно.. Ставить ККМ на разовые платежи.. А можно ли оплатить на личную карточку ИП?.. И еще вопросик.. Между двумя организациями на ОСНО при наличных разовых расчетах тоже нужен ККМ? Одна организация оплачивает другой по договору за оказание услуг по установке дверей, бытовой технике, кладке кафеля. ну и т.п. Договоры, соответственно, разные в пределах лимита 100 тыс.руб. Спасибо. Буду ждать ответ.

При наличных расчетах между двумя ООО также нужно использовать ККМ, организация-покупатель платит деньги через кассу организации, а организация-продавец принимает деньги, оформляя ПКО, и выдает полный комплект документов, включая и кассовый чек, и квитанцию от ПКО.

Про использование личной карточки ИП писали здесь:

https://kakzarabativat.ru/buxgalteriya-i-nalogi/mozhet-li-ip-poluchat-dengi-ot-klientov-na-svoyu-bankovskuyu-kartu/

В статье вопрос рассмотрен с точки зрения получения оплаты от физлиц, а в вашем случае все сложнее, так как плательщик — юрлицо. Они согласны оплатить вам деньги на ваш личный счет?

Большое спасибо за подробные разъяснения.

Здравствуйте.открывпю ип по продаже и прокату вечерних платьев.прокат хочу организовать без залога по договору.не знаю какую систему налогообложения выбрать, чтобы совместить продажу и прокат и не использовать ККМ.Могу ли я использовать бсо для продажи и договор проката?или для проката тоже обязательны бсо?(хотя они будут дублировать договор).(((((запуталась совсем, помогите, пожалуйста

Чтобы при продаже платьев не нужно было использовать ккт, по этому виду деятельности необходимо перейти либо на енвд, либо на патентную систему налогообложения. В этом случае покупателю надо будет выписывать БСО, а именно товарный чек. Прокат можно оставить на упрощенке, если он относится к услугам населению по окун — этот момент надо проверить. В этом случае на прокат будете составлять договор и выписывать БСО — подойдёт квитанция. Возможно, прокат можно тоже перевести на енвд или патент — смотрите региональные законы, где установлены перечни видов деятельности, подходящие под эти системы налогообложения.

Дарья, добрый день. ООО на ОСНО совмещает ЕНВД. ООО занимается продажей деревянной продукции для бань и саун (вагонка, скамья, полки и т.п.): для юр.лиц отчитывается по ОСНО, для физ.лиц, соответственно, ЕНВД. Сейчас хотим поставить еще и терминал, чтобы была возможность картами оплачивать. Вопросы: 1) можно ли при оплате наличными физ.лицам вместо кас.чека выписывать товарный чек, 2) можно ли сразу заполненный товарный чек печатать на принтере, чтобы не заполнять вручную, 3) достаточно ли при оплате через терминал физ.лицам терминального чека, 4) может ли ИП или подотчетное лицо организации расплачиваться за продукцию через терминал своей банковской картой.. Очень жду Вашего ответа. Заранее большое спасибо.

1. Да, можно. При енвд можно работать без ккм при условии выдачи клиенту товарного чека

2. Можно, но должны быть все обязательнее реквизиты. Подпись и печать естественно должны быть настоящими, а не напечатанными

3. Лучше к терминальному чеку подкалывать товарный чек

4. ИП, я думаю, может без проблем. А вот подотчетное лицо — либо наличкой, либо корпоративной картой. Тут вопрос будет в том, что подотчётное лицо, например, получило деньги от организации наличкой, а расплатилось со своей карты, на терминальном чеке что будет указано? Что деньги списаны с такого то счета? Вам в принципе все равно как подотчетное лицо будет платить, у него просто потом могут возникнуть вопросы со своей организацией, когда он отсчитываться по расходам будет

Скажите, пожалуйста..А если ИП или подотчетное лицо платит наличкой или картой, то это пойдет по ЕНВД?? Ведь мы же должны будем товарный чек выдать? А товарный чек только при ЕНВД.. Как в таком случае быть.. Через ОСНО я смогу пропускать такие оплаты без ККМ? Спасибо.

При осно ккм обязательна, поэтому на осно без ккм вы никак не обойдётесь. Если будете проводить это как енвд, то налоговая это может классифицировать как опт и пересчитать налог по енвд. Чтобы не путаться, лучше по енвд работать только с физлицами, остальное — осно, так как ИП и подотчетные лица все-таки приобретают товар в предпринимательских целях, а это явный разная опта. В этом случае физлицам выдавать товарный чек или товарный чек плюс квитанцию терминала, если он платит через терминал. Операции с ИП и подотчетными лицами проводить через осно.

Дарья, а можно еще вопросик… А товарный чек, выписываемый через принтер (соответственно набранный на компьютере) может быть в виде накладной?? Ведь на товарном чеке нужно писать наименование продаваемой продукции, кол-во и т.д.?Бывает очень много наименований… Спасибо.

Товарный чек и товарная накладная — разные вещи, первый является подтверждением оплаты, вторая представляет перечень продукции. К товарному чеку законодательно имеются требования по наличию обязательных реквизитов. Поэтому товарный чек никак не может быть в виде накладной.

Дарья, а на ЕНВД достаточно выдавать товарный чек??… Ведь там есть наименование продукции, количество, цена, общая стоимость.. Или еще + нужно выдавать товарную накладную? Спасибо.

Физлица можно выдавать только товарный чек. Обычному покупателю накладная прост он нужна

Ой, Дарья..совсем забыла.. А товарный чек же нужно делать в двух экз.?? Один — покупателю, второй — в бухгалтерию.. Правильно??

И покупатель должен где-то расписываться на товарном чеке, что он продукцию получил? Спасибо большое за Ваши ответы..

Товарный чек в 2 экз, один отдаётся покупателю, второй — бухгалтеру, он будет подтверждением ваших доходов. Покупатель не расписывается, расписываетесь вы + печать, товарный чек — подтверждение того, что он заплатил вам за товар, а вы эти деньги получили.

Огромное Вам спасибо за такие подробные разъяснения… С наступающим Вас праздником 8 Марта..Удачи и успехов..

Дарья, скажите, пожалуйста, а на ЕНВД товарные чеки как-то нужно регистрировать?? Вести какие-то книги или журналы?? Спасибо.

Нет, они не регистрируются. Тем более, что по идее, товарный чек выдаётся, если такое желание высказал покупатель. Но для своего учёта я бы вела какую-нибудь книгу, форму можно самим разработать. Причём вела бы её больше не для того, чтобы товарные чеки регистрировать, сколько для подсчета дохода по этой части деятельности

Скажите, а БСО и товарный чек — это разные вещи?? Ведь для БСО существует порядок утверждения, учета, хранения и уничтожения таких бланков. Спасибо.

Товарный чек не относится к БСО, примером БСО могут быть квитанции, абонементы, билеты и т п. Просто его часто к ним относят

Дарья, спасибо большое.. Удачи Вам в таком замечательном деле!!

День добрый . вопрос: ООО занимается производством одежды (опт) сидит на УСН 6% , иногда заходят и хотят приобрести ,например, платье-в розницу. КАК правильно оформить продажу, нужен ли кассовый аппарат или можно обойтись ПКО?

На усн нужен кассовый аппарат

Добрый день, скажите правильно ли поняла: если я занимаюсь розничной торговлей в магазине, у меня вмененных доход. сама стою торгую, то когда мне покупатель дает деньги я могу их вообще никуда не записывать ничего клиенту не выдавать если он не просит. А если вдруг попросил чек могу дать ему как угодно оформленную бумагу главное указание реквизитов и суммы покупки. и кассу никакую не веду ничего не фиксирую, если это мне самой ненужно?

Если у вас енвд, то можете работать без кассового аппарата. Клиенту выписывать товарный чек, если он попросит его выдать.

Добрый день! Хочу открыть типографию (печать листовок, печать фото, ксерокопия и прочее, печать на кружках). Могу ли использовать БСО+ чекопечатающую машинку. Могу ли сам напечатать бсо, т.к. мой вид деятельности 22.2 Полиграфия, типография?

Возможность использования кассы зависит не от вида деятельности, а от выбранного налогового режима. На УСН обязательна ККТ, исключение — оказание услуг населению. Обойтись без ККТ можно на ЕНВД или патенте. На общем режиме ККТ обязательна.

Здравствуйте, Дарья!

Я применяю УСН доходы-расходы. Есть кассовый аппарат. Могу ли я выдавать БСО при оказании услуг населению?

Если у вас есть касса, то вы должны выбивать чеки.

Если бы вы у вас ее не было, можно было бы выписывать БСО.

Касса есть, но ЭКЛЗ закончилась, а новую ЭКЛЗ пока не поставил. Пока не поставил могу применять БСО?

Ну вообще как бы можно, у вас же ситуация, когда вы можете либо использовать ККТ, либо выписывать БСО — выбирается что-то одно. Если бы ККТ была обязательна, то так однозначно нельзя.

Спасибо за ответ. Уточню ещё немного. Касса зарегистрирована для выездной торговли. А услуги населению — это другой вид деятельности. Их оказываю в офисе. Здесь можно совмещать ККТ и БСО? Т. е. на выезде — ККТ, а в офисе, параллельно, БСО?

Если это разные виды деятельности — можно. Главное, четко их разграничить и не перемешивать.

Подскажите, если человек является юр лицом в ООО и открыл ИП, должно ли ему придти письмо с пенсионного о постановке на учет?

Что значит является юрлицом в ООО? Одним из учредителей?

ИП встает на учет в фонды как работодатель, когда принимает на работу первого работника

После открытия ИП человеку должно придти письмо с пенсионного, с информацией куда переводить за себя отчисления. Насколько я знаю. Так ли это?

Да, должно быть уведомление, где будет указан ваш идентификационный номер. Если не пришло, может сами зайти в ПФР и узнать

Добрый день. Вновь к Вам за помощью. Открываем новое ООО, которое будет заниматься продажей населению мебели, а также, соответственно, доставкой и сборкой этой мебели до физ.лица. Продажу мебели физ.лицам хотим поставить на ЕНВД. А как быть с доставкой по адресу и сборкой этой мебели на дому у покупателя? Не можем подобрать ОКВЭД и, соответственно, понять какую систему налогообложения выбрать. Очень просим помочь. А также: 1) при продаже мебели на ЕНВД можно выдавать только товарный чек или тов.чек + терминальный чек?, 2) доставка и сборка мебели — это услуги населению? Какие документы нужно будет выдавать? Спасибо.

Доставка и сборка мебели подойдут под услуги населению, в помощь Письмо Минфина РФ от 14.11.2007 N 03-11-04/3/435 на эту тему.

Смысл такой: у вас изначально на ЕНВД переводится продажа мебели, если доставка и сборка будет включена в ее стоимость и в документах отдельно не выделяется, то это все можно перевести на ЕНВД по виду деятельности розничная торговля и т.д.

Если вы выделяете отдельно доставку и сборку, то их придется переводить на ЕНВД отдельно. То есть у вас будет несколько видов деятельности на ЕНВД. Ну, как минимум два, даже может три: сама розничная торговля, доставка — это грузоперевозки, сборка — это бытовые услуги населению (в ОКУН смотрите раздел Изготовление и ремонт мебели).

Насчет документов: на ЕНВД сейчас можно работать без ККТ, выдавать товарный чек. Доставку и сборку можно оформлять также, только там квитанция наверное будет. Терминальный чек — это для тех, кто картой платит на р/с? Его можно к товарному прикладывать.

Дарья, с ОКУНОМ понятно.. Спасибо за подтверждающее письмо. Но при регистрации компании нужно ОКВЭД указывать.. С ОКВЭДом не поможете?? Заранее спасибо.

Ну Оквэд сами ищите, я все их помнить не могу, кому и что подходит

Большое спасибо за такой развернутый ответ. Скажите, пожалуйста, а квитанция — это тоже БСО, т.е. ее бланки квитанций нужно специально заказывать, ваести их учет, как БСО.. Или все проще, как с товарным чеком? И какие реквизиты должны быть в квитанции. Спасибо.

да это также как товарный чек, просто товарный чек на товар выписывают, а квитанцию на услуги

Дарья, сейчас попробовала поискать образец квитанции.. Столкнулась с тем, что это БСО.. с серией, номером, самокопирующиеся.. Если распечатывать квитанции, как товарные чеки, не будет ли это нарушением, можно нормативную ссылку какую-то? Можно пример бланка квитанции? Спасибо.

Смотрите, вы путаете немного понятия.

Есть БСО — это вот по ним есть отдельное положение, они должны быть с серией, номером и напечатаны в типографии или с помощью специальных средств. И да, их учет надо вести в специальных журналах.

Есть документы, выдаваемые в качестве подтверждения получения оплаты от покупателя — самый главный пример товарный чек. Их печатать специальным способом не надо. Под квитанцией я имела в виду такой же документ, просто вы будете в нем не товары перечислять, а услуги. Вы его можете разработать сами и напечатать. По сути, это бумажка, подтверждающая вашему покупателю, что вы взяли от него оплату. Реквизиты такой квитанции аналогичны товарному чеку.

Здравствуйте! Скажите пожалуйста, я открываю ИП по оказанию услуги (установка окон и дверей) на УСН Доход-6%. Я буду заключать договор с физ. лицами. Достаточно ли мне выписывать ПКО к договору? И какие бухгалтерские документы мне нужно вести? Заранее спасибо!

Бухучет вам вести не надо, надо вести только КУДИР, все документы по доходам прикладывать к ней. На УСН обязательна ККТ, но если вы оказываете услуги населению, то можете обойтись без нее, на придется выписывать БСО.

Скажите а с БСО тоже надо вести КУДИР или можно просто годовую декларацию по УСН заполнить?

КУДИР ведется в обязательном порядке

Здравствуйте! Мне сказали что я не могу применять БСО при оказании услуг на УСН. Потому что БСО применяют только те, кто у кого ЕНВД. Так ли это?

Здравствуйте! подскажите пожалуйста нашей организации за просроченный платеж выставили счет, пеню от ставки рефинансирования и счет расчета законных процентов от ставки рефинансирования. Чем они отличаются?

Ну я так понимаю, что пеня вам выставили за то, что вы просрочили платеж, а счет расчета процентов — за пользование, по идее, чужими деньгами в этот период.

Добрый день. Помогите пожалуйста. Есть договор с ООО, ПКО с печатью и подписью директора, и акт приёма-передачи товара. Являются ли эти документы подтверждением того, что товар был куплен и передан клиенту, если деньги на р/с не были внесены и никаких движений по счёту ООО не совершалось?

Вы им заплатили наличкой? или ООО вам заплатило?

Ну вообще, этого достаточно, если платеж наличкой, то ПКО — подтверждение оплаты, подписанный акт приема-передачи — подтверждение передачи товара

Здравствуйте. Моги бы пояснить. Являюсь ИП УСН доходы минус расходы деятельность производство и продажа хлеба. Нужно ли использовать ККМ при продаже юр лицам?

Смотря как вы им продаёте. Если он рассчитываются по безналу, то нет конечно. Если наличкой, то к вам приходит покупать хлеб подотчетное лицо, которому компания выдала деньги на эту покупку — тогда выбиваете чек. А других вариантов больше и нет вроде.

Дарья добрый день! Спасибо огромное за вашу работу. По возможности тоже хочу с вами проконсультироваться, т.к. многое как каша в голове. У меня ИП УСН доходы, вид деятельности туристические услуги, с ними вроде все ясно- вместо ККМ использую БСО 1) что мне нужно вести в обязательном порядке КУДИР и книгу учета БСО (расчетный счет есть, через него проходят платежи от туристов-туроператорам);

2) хочу продавать и устанавливать пластиковые окна (договор дилерский, устанавливать будем сами, вопрос такой: как правильно сделать-купить патент на продажу или продажу и установку подвести под ЕНВД?

3) ЕСЛИ ПАТЕНТ, то под продажу выдаем товарный чек?

4) если ЕНВД под продажу, то тоже выдаем товарный чек?

5) установка возможна только под ЕВНД или можно вместе с продажей под Патент? ИЛИ 2ПАТЕНТА НУЖНО?

6)Установка ЕНДВ, то БСО-КВИТАНЦИЯ, верно? или можно товарный чек?

7)Отчетность перед налогой идет по туризму — это КУДИР и декларация в конце года, на ЕНВД — ежеквартальные декларации и все(кудир для себя только? Патент — просто покупа и вообще ничего (кроме КУДИР для себя)

и еще вопрос: Патент и ЕНВД, если по не основному коду деятельности, можно Патент в любое время оформить — оплатить, и как с ЕНВД быть в середине года?

Надеюсь, что вопросы грамотные и понятные для Вас, т.к. для меня просто пока путаница сплошная.

Заранее огромное спасибо за помощь..

1. Кудир обязательно, насчет книги учета БСО — не знаю, что вы выдаете клиентам — квитанцию об оплате?

2. Продажу можно подвести как под ЕНВД, так и под патент — смотрите что выгоднее в плане налогов. Насчет установки.. под патент по-моему можно, под ЕНВД — наверное нет, вида деятельности нет такого в перечне. С патентом надо быть осторожным: если вы планируете только с физлицами работать, то все ок, а вот с юрлицами могут быть проблемы — налоговая может не зачесть это в деятельность по патенту и пересчитать налог по УСН.

3,4. на патенте и ЕНВД сейчас применение ККТ не обязательно, можно товарный чек

5. если делать и продажу и установку на патент, то скорее всего понадобиться два патента: один будет на торговлю, второй — на услуги физлицам.

6. При установке — квитанция, это же услуга, а не товар

7. на УСН — все правильно, на ЕНВД — декларация каждый квартал, учет физических показателей (для подтверждения налоговой), учет доходов/расходов — для себя; патент — покупаете патент и ведете КУД (там учитываются только доходы, но она обязательна, а не для себя)

На ЕНВД тоже можно перейти в любой момент года, надо подать заявление и встать на учет как плательщик ЕНВД.

Дарья спасибо огромное за ответы. еще небольшое уточнение:

1)по ЕНВД — ЧТО ЗНАЧИТ УЧЕТ ФИЗИЧЕСКИЙ ПОКАЗАТЕЛЕЙ (ДЛЯ ПОДТВЕРЖДЕНИЯ НАЛОГОВОЙ)??

2)И еще вычитала, что можно все оформить на установку Оконных конструкций по ЕНВД (код есть:016108 ОКУН «Ремонт и замена дверей, оконных рам, дверных и оконных коробок, остекление балконов»)а сами ОКНА -идут не как товар, а как материалы по замене ОКОН и в акте о выполненных работах, идет перечисление услуг, а в договоре — подряде идет перечивление и услуг и материалов для этой услуги(т.е. сопутствующие материалы, для оказания этой услуги)- имеет ли место это быть-вроде все логично?

3) или вот такой вариант:только не пойму, подходит ли он нам как диллерам, которые сами устанавливают(тогда здесь вроде патент)????

-Если услуги по установке пластиковых окон включаются в стоимость реализованных окон, то такая деятельность не может рассматриваться в качестве самостоятельного вида предпринимательской деятельности и относится к сопутствующим услугам, связанным с реализацией указанных товаров!!!

Просто вроде одни и теже манипуляции с товарами и услугами, но под разными углами, и вроде все можно упростить)) Спасибо заранее.

1. ЕНВД считается на основе физических показателей. Если у вас ФП — численность работников, то надо вести учет работников, если площадь помещения — то вести учет изменений площади в связи с изменениями договоров аренды, если количество транспортных средств — то их учет. Для этого нет какой-либо формы, можно разработать свою таблицу и отражать изменения в ней, например, каждый месяц, так как в декларации ФП указывается за каждый месяц.

2. Все логично, думаю, можно

3. Если установка входит в стоимость товара, то да, эта торговля. Насчет связи с вашим дилерством не могу подсказать.

а ФП — можно самим выбрать или как? у меня просто офис под турагенство (один стол) и под ОКНА ПВХ -второй стол, т.е. аренда и помещение общее, и работник ИП И один сотрудник будет — в связи с этим направлением(окна)??

спасибо заранее за наше просвещение.

ФП утвержден для каждого вида деятельности в НК РФ. Вы видимо хотите оформить установку окон как оказание бытовых услуг населению. Тогда ФП -количество работников включая ИП, смотрите ст. 346.29, п. 3, там таблица, где указано какому виду деятельности какой ФП соответствует, и какой вмененный доход в месяц приходится.

Дарья, подскажите плз, хочу открыть интернет-магазин по продаже электронных документов (мастер-классы различные) с привязкой оплаты, чтобы все платежи сначала шли на PayPal, а с него вручную выводить на р/с в банке (для налогового учета и вывода в доходы ИП).Планирую ИП УСН 6%. Таким образом, мне нужен только КУДИР? Кассовый аппарат, БСО не надо тогда? И вопрос по подтверждению оплаты для клиента: нужен какой-то аналог кассового чека после прохождения оплаты. И тогда как вести КУДИР, вносить туда каждую проданную единицу (т.е. как оплата приходит на PayPal) или общую сумму за какой-то период (т.е. сумму разового вывода с PayPal на р/с)? Спасибо!

Или может быть есть какой-то вариант оплаты клиентом через мой сайт со своей карты сразу на р/с?

Через сайт вам подойдет оплата только через платежный агрегатор, покупатель сможет оплачивать со своей банковской карточки, электронного кошелька и т.п. Можно и сразу на р/с, но клиентам это может быть неудобно.

Вот здесь про это писали:

https://kakzarabativat.ru/internet-magazin/platezhnye-sistemy-dlya-internet-magazinov-ili-kak-prinimat-platezhi/

https://kakzarabativat.ru/internet-magazin/kak-prinimat-oplatu-na-svoem-sajte-cherez-internet-zakonno/

https://kakzarabativat.ru/servisy-i-uslugi/kak-podklyuchit-onlajn-oplatu-na-svoj-sajt-fiz-licu-ip-i-ooo-s-pomoshhyu-yandeks-kassy/

Отображать в КУДИР будете по выписке от агрегатора (ну или банковской выписке, если сразу в банк), отражать каждую операцию. Если их много будет, то можно группировать, например, за день

Спасибо! А что по поводу «чека» клиенту? Формировать чек, аналогичный кассовому, или ничего не нужно, все сделает агрегатор?

Вы можете выписать товарный чек или накладную, где будет перечислен товар и его количество, суммы

Разъясните пожалуйста ,может ли квитанция ПКО являтся документом строгой отчетности подтверждающий произведённый расход для ип оказывающие риэлторские услуги населению , в дальнейшем для компенсации произведённых расходов ?спасибо

Вообще ПКО — это не бланк строгой отчетности, это первичный бухгалтерский документ. Соответственно, и квитанция от ПКО бланком строгой отчетности не является. Если ИП не обязан использовать ККМ, чтобы выдать вам кассовый чек, то скорее всего ничего кроме квитанции от ПКО вы от него и не получите. На случай подтверждения расходов лучше иметь еще и договор на оказание таких услуг, где будет прописана сумма, квитанция от ПКО будет подтверждать, что вы ее оплатили. Но вопросы при подтверждении расходов все равно могут возникнуть. Попробуйте задать вопрос юристу, какие документы для этого нужны.

Добрый день! Спасибо за столь информативную статью.

Единственное, что осталось непонятным и что хотелось бы уточнить: для ИП на ЕНВД без ККМ допустимо ли выдавать покупателю наряду с Заказами-Нарядами квитанцию от приходника?

БСО итак, конечно, выдаётся по факту оплаты, но рука так и тянется выписать ПКО)) Правомерно ли это?

И если мы уже берёмся их выдавать, хотя не обязаны, то, я так понимаю, что тогда и кассовую книгу нужно вести?

Если ИП на ЕНВД работает без кассы, он должен выдавать БСО, как вы и пишите — по факту оплаты. БСО (или кассовый чек, если применяется ККМ) — это документ, подтверждающий, что покупатель вам заплатил. БСО в этом случае обязателен.

ПКО, РКО и кассовая книга — это первичные документы бухучета, отражающие движение средств. Вы их либо ведете, либо не ведете. Для ИП действует упрощенный порядок кассовой дисциплины, разрешающий не вести эти документы вообще. Но если хотите — пожалуйста. Некоторые это делают чисто для контроля. Хотите — можете каждому покупателю к БСО выдавать квитанцию от ПКО, хотите — можете в течение дня выписывать покупателям БСО, а потом выручку за день оформлять ПКО с приложением своих экземпляров БСО. Логично, что если вы используете ПКО, то и кассовую книгу КО-4 тоже надо составлять тогда.

И в этом случае нужно будет предоставлять её в налоговую?

В налоговую сдаёте только декларацию, остальное могут попросить только в случае проведения проверки

Понятно! Спасибо!)

Добрый день! Я ИП на 6%, я доставляю(продаю) мебель по договору комиссии. Т.е. клиент платит, я выкупаю у поставщика и доставляю клиенту. Уже поняла, что изначально выбрала не тот объект налогообложения. В след. году сменю, ок.

Что делать по факту? Нет ККМ, буду использовать БСО. Как их вести? Я печатала клиенту товарный чек с его заказом, себе оставляла копию. Теперь, если я буду использовать БСО, нужно ли клиенту копию БСО?

Можно ли считать БСО первичным документом? Или к нему нужно печатать ПКО? Если да, то нужно ли давать ПКО и клиенту? И как это проводить в КУДИР конечно же)

И еще, можно ли учитывать в КУДИР расход по выкупу у поставщика за деньги клиента его товар?

Начиталась ваших статей, очень много ПОЛЕЗНОЙ информации, но теперь каша в голове.

Заранее благодарю за ответ!

У вас вид деятельности какой? Доставка? Если доставка, то она подойдёт под услуги населению и её можно оформлять БСО. Если продажа, то тут нужен ккм.

Товарный чек по идее является БСО в данном случае, но выписывается на товар, который продаёте, а у вас услуги. С другой стороны, клиент должен получить какой-то документ с перечнем заказа того, что он купил. Вообщем, сначала с вашим видом деятельности надо разобраться, потому что мне кажется, здесь нужна ккм, а не БСО.

Что касается просто вопроса о том, как выписывать БСО: выписываете его клиенту, себе оставляете копию. Приход денег по всем БСО, выписанным за день, оформляете одним пко. На основании пко делаете запись в кудир. Если вам не лень, можно к каждому БСО выписывать пко и отдавать отрывную квитанцию от него клиенту, а по пко делать запись в кудир. Но это излишне. Документы эти имеют разные функции. БСО подтверждает факт оплаты клиентом купленного товара/услуги. Он нужен клиенту, чтобы он потом мог к вам придти и предьявить претензии по качеству продукции. А пко это просто первичный документ бухгалтерского учёта, который отражает движение денег внутри вашего «предприятия», кстати ИП вправе их вообще не оформлять как и кассовую книгу.

В кудир вы ставите только доходы, поменяете объект — о рожайте расходы на основании документов от поставщика.

Вид деятельности — доставка. Так как в наличии товара на реализации пока нет.

Как я поняла, БСО можно оформить самому в типографии, самому разработать дизайн, конечно в соответствии с перечнем обязательных данных. Таким образом в БСО можно же оформить табличку,куда вписывать товар который клиент заказал? Можно ли клиенту давать собственно оформленный бланк вместе с договором и списком заказа, а только себе оформлять БСО?

Если можно не оформлять ПКО, то что писать в КУДИР в графе дата и номер первичного документа? А что если все д/с от клиентов идут мне на мой карточный счёт?

Спасибо за ответ!

В БСО можно сделать табличку, где будет перечисление того, что вы доставляете. Но БСО оформляется только сама услуга доставки. Как я понимаю, сам заказ мебели оформляется договором и списком заказа к нему. А как оформляется оплата мебели?

БСО оформляется для клиента, себе вы оставляете копию.

Если вы не будете выдавать клиенту БСО, то у него не будет никакого документа, подтверждающего оплату. Это касается расчетов наличными. Если клиент платит вам сразу на расчетный счет, то БСО тут не нужен.

В КУДИР можете писать Квитанция №__ от __ Поступление денежных средств за доставку мебели

А можете, как я выше говорила, выписывать БСО, а потом по итогам дня оформлять их одним приходником и ставить его реквизиты в КУДИР.

Карточный счет (свою личную карточку) использовать нельзя, точнее нежелательно. По этому поводу уже могут возникнуть вопросы у банка. Личный счет физлица и расчетный счет ИП — разные для банка вещи, у них разная стоимость обслуживания и другие условия. Если открываете расчетный счет — пожалуйста, так даже лучше. У вас все поступления будут безналом, а в КУДИР будете отражать их на основании банковской выписки.

Добрый день. У меня ИП на ОСНО. С покупателями работаем по безналу. У одного покупателя заблокировали счет, и он оплатил партию товара наличными. Мы ему выдали кассовый чек.Но он требует приходник, товарный чек его не устраивает.Подскажите, пожалуйста, как быть.

Кассовый чек, который вы ему выдали — это уже подтверждение того, что он вам заплатил. Зачем ему приходник — не знаю. Если кроме кассового чека у вас с ним оформлен еще и договор с перечнем позиций — то вообще непонятно. Ну если хочет — выпишите. По идее, вы же ему не приходник отдадите, а квитанцию от него.

Спасибо.

Добрый день! Подскажите пожалуйста принесли авансовый отчет а в нем счет-фактура без чека просто счет — фактура с печатью Можно ли ее принимать к учету? Или нужен чек?

Платили наличкой? Если да, то должен быть документ, подтверждающий факт оплаты.

Здравствуйте! Подскажите, пожалуйста, как нам правильно оформлять документы в этом случае: Мы ООО на УСН оказываем услуги по прокату техники. Планируем работать на БСО и принимать оплату от физ. лиц. наличными. Но также у нас будет присутствовать резерв заказа через сайт компании с частичной оплатой услуги на расчетный счет. И при оплате оставшейся суммы наличными будем принимать депозит как гарант возврата оборудования. Как нам правильно отразить в БСО и ПКО эти три денежных приема, в частности вопрос про предоплату на расчетный счет и депозит. Что указывается в БСО, что нет? и где тогда указывать?

Спасибо!

Предоплата на р/с никак уже БСО не может быть оформлена, так как она поступает безналом, а не наличкой в момент оказания услуги. Вообщем, использовать для этого БСО как-то очень странно.

Насчет депозита, ничего не могу сказать.

Здравствуйте! Ситуация такая — у ИП есть интернет-приложение, через которое от клиентов (физ лиц) на р\счет поступают деньги за оказанные услуги. Клиенты в разных городах. Я вообще не знаю, кто они, они просто скачали приложение и пользуются. Получается, нет ни договора, ни чека, ни БСО, ни акта об оказанных услуг и отчета об оказанных услугах. Будет ли это нарушением? Какие можете дать советы в этой ситуации?

Здравствуйте. Физлица оплачивают через приложение картой банковской или электронными деньгами, верно? Если так, то они платят через платежную систему, которая привязана к приложению и им платежная система выдает по завершению платежа квитанцию электронную, что они оплатили и деньги списались. Это и есть своего рода чек.

Меня зовут Андрей. Я физлицо и покупаю у ООО бытовку, была внесена предоплата наличными в офисе при заключении договора, в кассовом чеке и ПКО отказали, сославшись на запись в договоре о внесенной сумме против которой дополнительная подпись и печать. Окончательный расчет будет также наличными при доставке. Отказывают в каких-либо документах. Говорят, будет запись от руки на договоре с подписью водителя-курьера. Правомерны ли действия ООО? Какой документ должны дать, если у них нет (как я полагаю) ККМ — БСО, товарный чек или другое?

Ну вообще должны были выписать ПКО и вам отдать от него квитанцию.

Здравствуйте!Ателье мех кожа текстиль на вмененке,выдавать клиенту бсо или могу товарный чек и какие еще документы должны мы вести?

Можете квитанцию выписывать, товарный чек выписывается все-таки когда товары продают, а у вас услуги.

Здравствуйте! При оказании услуг на похороны,в морге (на печати у них стоит мавзолей) нам выдали квитанцию на оказание услуг с синими печатями, услуги прописали не по графам, а просто услуги плюс доставка до места и сумму, поставили роспись и печать оплачено, кассового чека не дали, при предоставлении этой бумаги на работу бухгалтер отказывает в оплате т.к. всё не расписано по графам и нет кассового чека. права ли она? или нам не имеют права отказать в выплате? кассовые чеки они не выдают, у них нет аппарата.

Задайте ваш вопрос в специальной форме здесь #/ и вам ответит юрист.

Здравствуйте! Я ип на усн расходы, занимаюсь пошивом сумок на заказ. Должна ли я заключать договор с клиентами или им достаточно давать квитанцию бсо? Какими документами я могу подтверждать свои расходы для расчета налоговой базы, например подойдет ли квитанция бсо или товарный чек, или обязательно нужна накладная, например на канцтовары? И должны ли в этих документах указываться мои данные, как ип?

С уважением, Виктория.

Договор — как хотите, можете заключать, можете нет. В принципе на таких услугах договор не так уж и нужен. Достаточно БСО, если ваша деятельность подходит под один из вариантов, когда можно работать без ккм. На расходы собираете все документы, лучше в них указывать ваши данные как ИП (это в любом случае ФИО, остальное конечно можно тоже попросить прописать, например в счёте на оплату ил накладной). К кассовым чекам лучше просить товарный чек или накладную, чтобы было видно, что вы покупали и перечень товаров. Просто кассовый чек — это постой кассовый чек, там список покупок и сумма, как вы будете им подтверждать расходы? Таких чеков можно насобирать по знакомым целую кучу, только вам никто не даст их учесть в расходах.

Здравствуйте, Дарья! Я планирую оказывать юридические услуги юридическим лицам и ИП. Кассового аппарата нет. Расчетный счет есть. Если клиент отдает мне деньги, а я сразу же со своего личного Сбербанка Онлайн перечисляю деньги на расчетный счет фирмы и клиенту отдаю квитанцию (где указаны все реквизиты клиента, т.е юридического лица). Будет ли эта операция считаться безналичным расчетом? Будут ли со стороны налоговой претензии? Примут ли такую квитанцию в бухгалтерии у клиента ?

Это однозначно наличные расчёты, безналичный расчёт — это оплата когда клиент со своего расчётного счёта платит на ваш расчетный счёт. Если вы будете оказывать услуги только юрлицам и ИП не вижу проблем рассчитываться безналом. Это же не физлица.

Здравтсвуйте, Дарья! у нас ООО имеется лицензия недропользования, арендовали скважины. сейчас расторгли договор аренды и не пользуемся скважинами декларации по водному налогу подаю по 0,0. как правильно отозвать эту лицензию чтоб не было штрафов?

Я думаю, вам надо с этим вопросом обратиться в орган, который выдавал лицензию.

Здравствуйте у меня такой вопрос мы на усн 15%опт решили открыть рыбный киоск бугалтер говорит выписывать бсо ,но каг 1продавец справится и прел рыбу взвесить её и писать ,так обслуживать день 1будет.

При торговле на УСН вообще нужна касса, тут БСО не подойдут, у вас не ЕНВД, насколько я поняла.

Добрый день! Подскажите, пожалуйста, как быть в такой ситуации: клиенты отдают оплату торговому представителю, он сдает эту выручку на р/с предприятия через банковский терминал. Какой документ в этом случае выдается клиенту? Ни ПКО, ни чек дать не можем. т. к. в кассу предприятия же выручка не поступает. Банковский чек тоже не можем отдать, т. к. он на объединенную сумму выручки от нескольких клиентов. Сдавать по каждому клиенту — не вариант, их много. Организовать учет БСО? Заранее спасибо!

Вообще, мне кажется, что здесь нужна мобильная / портативная (или как ее еще назвать?) касса, с которой представитель будет ездить: принял деньги — пробил чек. Это, наверное, будет самым правильным вариантом. Может вам здесь кто-нибудь из коллег еще варианты подскажет.

Дарья, спасибо за ответ! Но дело в том, что эти деньги сдаются на р/с, если мы еще их и по кассе будем пробивать — получится, что на 1 отгрузку у нас 2 оплаты, одна — на счет и вторая — в кассу.

Почему две оплаты? Оплата одна — когда клиент платит представителю и получает чек. Представитель потом просто сдает деньги на р/с — эта то операция почему оплатой считается? Это сдача выручки, разве нет?

здравствуйте, Дарья. Скажите, пожалуйста. Юридическое лицо общество с ограниченной ответственностью оказывает юридические услуги, подтверждая квитанцией к приходному кассовому ордеру, договором оказания юридических услуг и актом приемки-сдачи оказанных услуг. Чека нет. Является это подтверждением факта передачи денег от клиента к юрлицу?

Вообще да, выданная клиенту квитанция от ПКО подтверждает факт оплата (приему у него денег)

Добрый день Дарья,

У меня вопрос: ООО на УСН оказывает услуги населению и другим юр. лицам. Услуги оказываются каждый день. С наличными понятно. А нужно ли каждый день отражать где-то(возможно в каком-то журнале) услуги, которые были оказаны юр. лицам и были оплачены по безналу? Или же можно указать общую сумму в конце месяца в КУДиР?

Отражаете по выписке из банка в разрезе договоров с каждым юрлицам. Все доходы — и налом, и безналом — отражаются в книге учёта доходов и расходов (КУДИР)

Да, Дарья, КУДиР, операции по банковскому счету, это все понятно. Но суть вопроса в том нужно ли услуги оплаченные по безналу отражать каждый день или можно «не мучиться», собрать их в одну сумму и занести в КУДиР в конце месяца? Их набегает 300 — 500 в месяц, суммы мелкие от 100 до 500 рублей.

Можно общей суммой в разрезе юрлиц или договоров, заключённых с ними — сгруппируйте их по клиентам или договорам, если вы заключаете договора с юрлицами.

Добрый день, подскажите пожалуйста, каким документом необходимо подтверждать и вписывать доходы в кудир при безналичной оплате физическими лицами на расчетный счет ИП усн 6%? заранее спасибо за ответ.

и еще вопрос. что при этом необходимо писать в содержании операции, если я продаю товары в интернете? и можно ли суммировать доходы за день?

По банковской выписке по расчетному счету.

Содержание операции — выручка за товары

Суммировать можно

Здравствуйте, подскажите, пожалуйста, в расход суммы записывать на основании платежки или на основании накладной торг-12?

Я поставщику перечисляю депозит, например 30 000 руб. А потом в течении месяца выбираю товары и мне делают по каждой отгрузки накладную.

Не могу нигде найти инфо, что нужно записать в расход — платежку или накладную?

расход показываете по дате оплаты, то есть по платежке.

Дарья, а есть официальный пункт в законе, где это прописано. Несколько специалистов уже отвечали на данный вопрос и все по разному 🙂

Пишут что перечислить вы можете хоть миллион, но этой платежке должно быть подтверждение куда или на что вы перечислили. Т.е. расход нужно писать не с платежки, а с накладных торг — 12 которые предоставляет поставщик.

Т.е. у меня вопрос был не по дате платежки, а по сумме. Я перечислила поставщику 30 000 руб., А товаров получила на 10 000 руб. и соответственно, накладную торг 12 только на 10 000 руб.

Остальные товары выкупила в следующем месяце.

Логично ли думать что расход я должна показать на основании накладных, а не на основании платежки?

А что в платежке не написано куда и на что вы перечислили? Торг-12 — это не расходный документ, а документ, по которому продавец списывает товар в своем учете, а покупатель, наоборот, оприходует у себя — по сути, он нужен для отражения движения товаров.

Кроме того, у вас УСН на доходы минус расходы? В этом случае расход вообще показывается по мере реализации закупленных вами товаров.

Здравствуйте!Подскажите пжл у нас такая ситуация,мы юр.лицо продали автомобиль за наличный расчет по договору купли-продажи физ.лицу,деньги оприходовали в кассу,но забыли пробить чек,как нам правильно поступить в этой ситуации?можно ли пробить чек позже.Что нам за это будет?Надо ли как то оформить это?

Здравствуйте, подскажите пожалуйста. Я хочу начать продавать товары из Китая. Т.к. заказ я буду делать сначала на свой адрес, потом продавать через интернет, и доставлять посредством личной встречи, мне нужно выдать покупателю на руки чек, либо квитанцию. Как мне это сделать, если я не И.П. и нигде моя деятельность не зарегистрирована. Может такой вопрос уже тут обсуждался, но уж больно много клмментариев, и все читать очень долго. Заранее спасибо!

Фактически это предпринимательская деятельность без регистрации и за это положен штраф. Выдавать вы можете все что угодно, но ни один документ, выданный клиенту, не будет иметь никакой силы. Кому он потом будет предъявлять претензии за некачественный товар, если вы не ИП и не ооо? Кассовый чек можно выбить только через ккт.

Добрый день. У меня ООО, на УСН доходы. Работаю без ККМ тк оказываю услуги населению. Выдаю договор,акт оказанных услуг и ПКО. Возможно ли заменить на какие то более простые документы, тк не всегда соглашаются оставлять данные паспорта клиенты. Оплата наличными

если только кассовый чек, а для этого нужен ККТ

Здравствуйте Дарья, скажите пожалуйста если ООО оказало юридические услуги другому ООО и дало им договор, акт выполненных работ и ПКО на сумму которую они им заплатили за услуги. Не должны ли они были выдать им кассовый чек или оплатить на расчетный счет. Считается ли выдача ПКО доказатьствол оплаты?

Если ничего другого нет — то сойдёт ПКО. Чек не выдали, потому что кассового аппарата нет, просто провели операцию кассовым ордером, который по сути является бухгалтерским документом. В чем проблема платить на расчетный счёт? В этом случае у вас по-любому будет доказательство оплаты, которое подтвердит третье лицо — банк.

Здравствуйте!

Подскажите, пожалуйста, обязан ли ИП (УСН 6%, оказывающий консультационные услуги ЮЛ) зарегистрировать ККМ. При наличной оплате юр лицом услуг ИП нужно ли выдавать кассовый чек? Можно ли вместо чеков выдавать БСО?

При наличных расчетах нужен ККТ, если вы используете кассу, то конечно ее нужно зарегистрировать, а не просто так чеки выбивать. Про онлайн кассы читайте здесь:https://kakzarabativat.ru/buxgalteriya-i-nalogi/onlajn-kassy-dlya-ip-ooo-zakon/

Между юрлицом и ИП можно провести оплату безналом, и проблемы не будет в принципе.

Имеет ли право ФЛП-общесистемщик отнести в затраты услуги по аренде торговой площади от юрлица-единоналожника в случае,если проследним выписан только прих.кассовый ордер?Отсутствие чека из РРО объясняют тем,что РРО находился в ремонте (имеется письмо от арендодателя по этому поводу).Квитанцию из чековой книжки не дают.Проще говоря,какие налоговые последствия будут у ФЛП в этом случае?То,что у юрлица будут последствия,это понятно.

Я думаю, что вам для подтверждения расхода нужно иметь договор аренды с прописанными суммами оплаты и квитанцию от ПКО, подтверждающую, что деньги у вас приняли, то есть вы их заплатили.

ООО на ЕНВД (услуги), ККМ зарегистрирован (хотя нам можно работать и без него) Может ли ООО принять деньги от ООО, которому оказал услугу не через ККМ, а по приходному кассовому ордеру, а покупатель услуги поставить в затраты (квитанция к приходному кас. ордеру)

Если касса есть, то выбивайте чек.

Здравствуйте! Я- ИП на патентной системе налогообложения. Хочу открыть спортзал и продавать абонементы. При покупке абонемента возможно ли только заключение договора на посещение спортивного зала(в нем прописана сумма и реквизиты сторон) , или необходимо еще выдавать квитанцию? Спасибо.

Выдавайте ещё квитанцию об оплате, так как сам договор не подтверждает получение денег от клиента. Соответственно, у клиента тоже нет никакого подтверждения, что он вам заплатил. Это если идёт речь о расчётах наличкой. Если клиент перечисляет на р/с, то у вас будет банковская выписка, у клиента — как минимум квитанция банка об оплате, это уже смотря как он там платит.

добрый день, ооо на усн 6%, оказание услуг по ремонту помещений,

попутно хотим продавать декоративный камень, сопутствующий инструмент и стройматериалы, у нас есть оквед 47,52(подходит ли он?),

имеем ли мы право продавать? какие еще дополнительные налоги нужно платить(торговый сбор) и какие отчеты сдавать?

Продавать можете, код выбирайте сами. Обратите внимание, что есть розничная торговля и оптовая — выбирайте то, что нужно вам. Торговля какими продуктами — тоже сами смотрите, что конкретно вы будете продавать.

Торговый сбор введен в Москве, если вы находитесь в Москве, то да, надо платить торговый сбор еще. На торговый сбор можно уменьшить налог.

В других регионах торговый сбор еще, по-моему, не ввели — уточните. Если его нет, то платить его не нужно, платите как обычно УСН.

При расчете наличными, банковскими карточками и электронными средствами платежа вам придется поставить онлайн-кассу, если у вас кассы еще нет.

а если прописывать не как торговлю, а как оказание услуг по поставке стройматериалов( мы по предзаказу будем работать) физлицам все равно только через кассу? или возможно бсо?

Я думаю, что у вас это будет явно торговля, поэтому касса обязательна.

а если заключать договор на поставку с последующей установкой декоративного камня, это не будет считаться оказанием услуг с приемом денег через бсо?

На обязанность использовать кассовый аппарат влияет не использование договора, а то, осуществляете ли вы наличные расчеты или нет + режим налогообложения. Без кассового аппарата до 01.07.2018 году могут работать при условии выдачи клиенту документа об оплате те, кто платит налоги по ПСН или ЕНВД. А также те, кто оказывает услуги населению, выдавая при этом БСО.

Договор поставки — это не услуга в любом случае, это поставка, а значит торговля.

Кассовый аппарат должен использоваться при наличных расчетах, расчетах банковскими картами и электронными средствами платежа.

Если клиент платит сразу на расчетный счет — это безналичный расчет и кассовый аппарат не нужен.

Здравствуйте, я занимаюсь » созданием, обработкой, видео на заказ». Недавно делал клиентам видео они попросил что бы я предоставил им чек о выполненной работе и сумме выплаты. Я работаю один ( ИП я не регистрировал) посоветуйте что мне делать, первый раз с таким сталкиваюсь?

Ну а что делать? Вы чек выдать не можете, как и документ об оплате (БСО), так как ИП не являетесь. И по сути, незаконно работаете, так как ведете предпринимательскую деятельность без регистрации. Написать-то квитанцию оп оплате вы конечно можете ему, а вот правомерности в этом нет никакой.